一文读懂如何挑选私募基金

私募基金是指以非公开方式向特定投资者募集资金并以特定目标为投资对象的投资基金。私募基金通常采用大众传播以外的手段招募发起人,集合非公众性多元主体的资金设立投资基金,进行投资。

私募基金的认识:

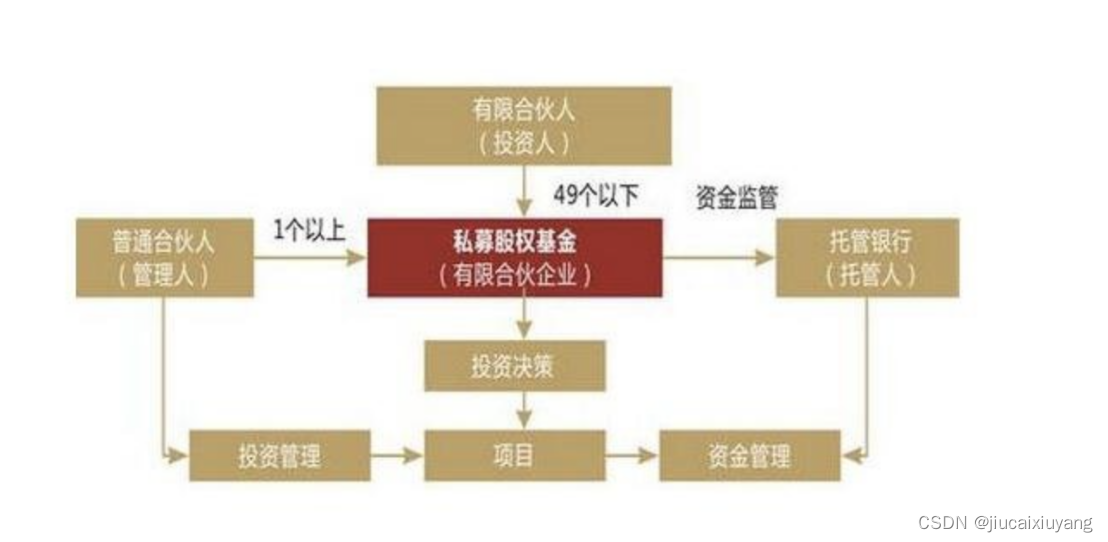

私募基金的主要类型包括私募证券投资基金、私募股权投资基金和资产配置类私募基金。私募证券投资基金主要投资于公开交易的股份有限公司股票、债券、期货、期权、基金份额以及中国证监会规定的其他资产。

私募股权投资基金主要投向未上市企业股权、上市公司非公开发行或交易的股票以及中国证监会规定的其他资产。资产配置类私募投资基金则主要采用基金中基金的投资方式,对私募证券投资基金和私募股权投资基金进行跨类投资。

此外,私募基金的销售和赎回都是通过基金管理人与投资者私下协商进行的。

因此,私募证券投资基金也可以被视为向特定对象募集的基金。

筛选私募基金可以从以下几个方面考虑:

1. 了解私募管理人的备案信息、产品发行记录、诚信记录等基础资料。

2. 投研团队的研究深度、专业能力和勤勉程度也是考察重点。投研团队为基金经理的投资决策提供有力支持。

3. 管理人的规模也是一个重要的考量因素。一般来说,船小好调头,越小的私募越灵活,但这并不意味着上百亿的私募就没有好的收益。另外,随着公司不断地成长,不同规模下的投资策略也可能会失效。

4. 基金经理的从业背景、从业年限、投资理念、投资策略等都是非常重要的因素。基金经理是基金产品的灵魂所在,一定程度上决定着产品的业绩走势。

5. 业绩表现是关键的筛选标准。重点聚焦历史收益、动态回撤、夏普比率几个方面。

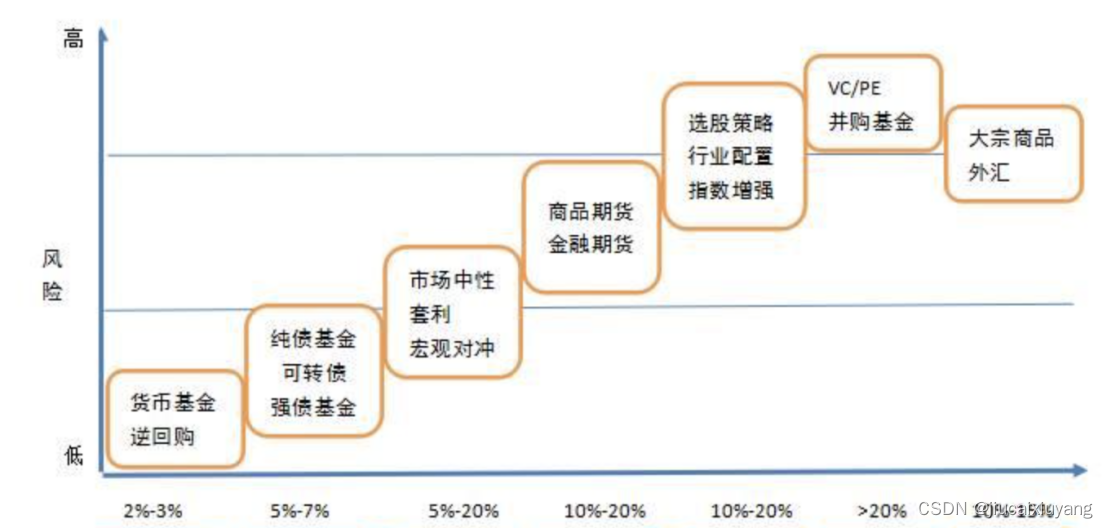

6. 了解私募基金的投资策略。八大策略包括股票策略、固收策略、管理期货策略、宏观策略、相对价值策略、事件驱动策略、复合策略、组合基金。

7. 通过排名筛选基金,找到符合要求的产品。短期的业绩无法说明问题,最好有长期的业绩表现,比如五年以上,经历过两个牛熊周期。

8. 评估基金产品规模和超额收益的提取方式。高收益,低风险和大规模不可能共存。

?

那么评估基金产品可以从这些方面来看:

第一:评估基金公司:

评估基金公司主要可以从管理规模、公司团队、旗下产品清算情况、路演直播专业性、有无违规等多方面进行。

管理规模自然是越大越好,但是越大的基金公司对于标的物的选择和资金使用就会越谨慎,会有极强的收益和回撤控制线!

同时需要对公司团队及过往清算产品进行详细信息了解,可通过联系私募基金经理人进行当面沟通;

最后再通过中基协查询公司真实性以及违规情况;

?

第二:评估基金产品:

两个重要因素:一是产品规模,二是超额收益的提取方式高收益,低风险和大规模不可能共存产品规模每增加一个数量级,长期的年化收益率至少要下降5%以上。

同类产品,同一时段,规模近似,超额收益提取方式相同,就可以进行比较了,主要看两点,风险收益数据和净值曲线对于风险收益数据,我们需要关注历史年化收益率,历史最大回撤和夏普率净值曲线以走势流畅,跟基准有一定的相关度为好。

?

第三:评估基金经理:

参考指标有从业经验,业绩稳定性、抗风险能力等要关注基金经理的投资风格和基本逻辑,通常包括:投资标的的偏好以及投资逻辑,超额收益来源,行业和个股的配置,控制系统性风险的方法等。

?

①投资标的和投资逻辑来看:

偏重基本面的价值投资,偏好蓝筹股;

偏重基本面的成长股投资,偏中小票;

没有特殊的基本面偏好,注重事件驱动;

没有特殊的基本面偏好,注重趋势交易。

偏重基本面的基金经理一般以长期持股为主,通常换手率比较低;而事件驱动和趋势交易型通常长期中期结合,换手率会比较高.

②从超额收益的来源来看:

基本面选手通常把企业成长作为主要的风险收益源;事件驱动和趋势交易类选手通常把事件和趋势作为主要的风险收益源;

③从行业和个股的配置来看:

有分散型和集中型两种,极端化的集中型就是持有单只个股。

④从控制系统性风险的方法来看:

有完全不控制的,有依靠大类资产配置控制的,有依靠择时和对冲控制的。

?

了解以上内容再选择我到底做什么私募基金,目前市场上的基金众多,很多客户也不太清楚该怎么选择?今日科普主要是给大家梳理一共选择流程!

当然不同的时间段也会有不同的基金选择方向,存在不同的标的,具体可以随时私信交流!

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- DDP分布式训练的官方demo及相关知识

- 51单片机应用从零开始(十一)·数组函数、指针函数

- 事务的四个特性、四个隔离级别以及数据库的常用锁

- 《中学物理奇妙日志——30天物理学探索之旅》提纲

- JAVA电商平台 免 费 搭 建 B2B2C商城系统 多用户商城系统 直播带货 新零售商城 o2o商城 电子商务 拼团商城 分销商城

- CCF题库刷题(C语言)---仓库规划

- 用 AI 定制龙年红包封面保姆级教程

- C语言的组成结构

- C语言 typedef 和 #define 区别

- 力扣LCR 166. 珠宝的最高价值(java 动态规划)