「许战海战略文库」佳隆股份:2亿级别的调味品公司如何应对增长难题

自2002年以来,佳隆食品逐步向集团化方向发展,2010年11月2日在深圳证券交易所成功挂牌上市。

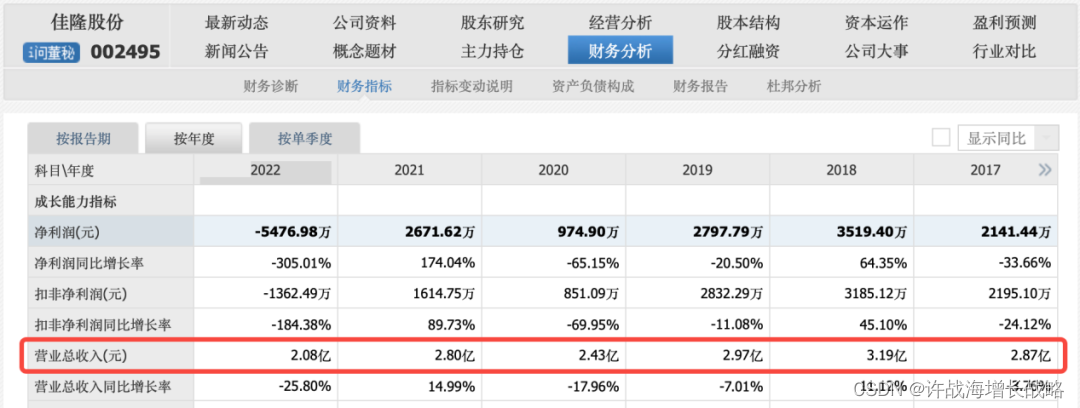

2009年-2022年,公司营收增长并不明显,基本维持在2-3亿之间。尤其是2022年,营收出现亏损的情况,在运营和增长战略上面临挑战。佳隆股份如何应对增长难题?一起来分析分析。

许战海咨询增长战略事业部研讨诊断结果如下:

1、品类聚焦思想阻碍公司的发展,过度聚焦鸡精、鸡粉,错失调味行业战略机会;

2、未能把先发优势、技术优势、品牌认知优势发挥出来,及时创建第二招牌产品,从而带动企业持续增长;

3、渠道布局不合理,大商制过去成就企业,如今制约了企业发展。

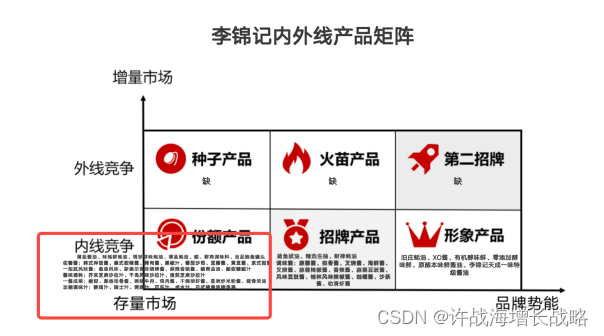

我们用许战海矩阵模型洞察佳隆股份增长战略。

一、佳隆食品的许战海矩阵分析

1.内线产品分析

内线竞争是品牌起家的品类或能在顾客心智中代表品牌的品类,内线是品牌招牌业务。份额产品,招牌产品和形象产品都属于内线产品。

从佳隆股份的许战海矩阵图可以看到:

份额产品:蕃茄酱、番茄沙司、青芥辣酱、EAS青芥辣、家丰牌玉米粳、狮球牌吉士粉

招牌产品:鸡精、鸡粉、鸡汁

形象产品:缺

1.份额产品

份额产品通常作用于成熟市场,是主要竞争对手都有、且销量还不错的产品。企业为获取市场份额,需要通过场景化、视觉化、特性化等方式实施份额产品的竞争,缺乏份额产品企业存在失去主流市场和被边缘化的竞争风险。

“份额化战略是调味品的重要战略”

缺乏打造份额产品的正确方法

“品类、聚焦”是调味品企业增长的最大敌人,保持开放性才能实现持续增长。

李锦记招牌产品是蚝油和酱料,李锦记对所有调味品品类都进行了分化,包括:

薄盐酱油、味蚝鲜蚝油、锦珍鲜味蚝油、薄盐蚝油、醋、鲜鸡调味料、吉品鲍鱼罐头;佐餐酱:韩式拌饭酱、泰式甜辣酱、烤肉酱、黑椒汁、番茄沙司、豆瓣酱、黄豆酱、京式甜酱;一招胜风味酱:鱼香风味、新奥尔良味烧烤酱、麻辣香锅酱、酸爽金汤、酸甜糖醋汁;酱味调料:芥末芝麻沙拉汁、千岛风味沙拉汁、焙煎芝麻沙拉汁;一酱成菜:酸甜、蒜香排骨酱、照烧牛肉、鸡肉酱、干烧明虾酱、星洲炒米粉酱、猪骨浓汤;功能调味汁:醉鸡汁、瑞士汁、照烧汁、可乐汁、卤水汁、日式猪骨浓缩汤底......

佳隆股份份额化产品不足,目前只有蕃茄酱、番茄沙司、青芥辣酱、EAS青芥辣几种。

份额化不是简单的照搬照抄,份额化产品战略的做法:视觉化、场景化、特性化

视觉化:共性做足、特性做透

东鹏特饮视觉共性做足特性做透。东鹏特饮与红牛视觉共性做足,PET特性做透。

特性化:共性做足、特性做透

M&M's在聪明豆的基础上更进一步,通过“只溶在口不溶在手”的产品特性化口号和IP符号形成巨大的品牌影响力远远超过聪明豆。

场景化:共性做足、特性做透

大窑嘉从场景角度思考竞争方向,与啤酒在餐饮饮用的场景共性做足,成功的成为啤酒替代者,强化大窑嘉宾是汽水,是个极其危险的信号。

同样的酱油千禾的特性化是0添加;李锦记抓住了蒸鱼这个场景,推出蒸鱼豉油;同样的复合香辛料场景化的包子饺子料可以分化十三香的市场份额......

2.招牌产品

招牌产品是品牌代表性产品,行业中领先品牌的招牌产品往往可以代表整个品类。在内线产品竞争中,通过在顾客心智中确立一个强势招牌产品形象可以提高品牌势能。

“招牌产品但需要持续提升产品力”

招牌产品老化,难以维持持续增长。

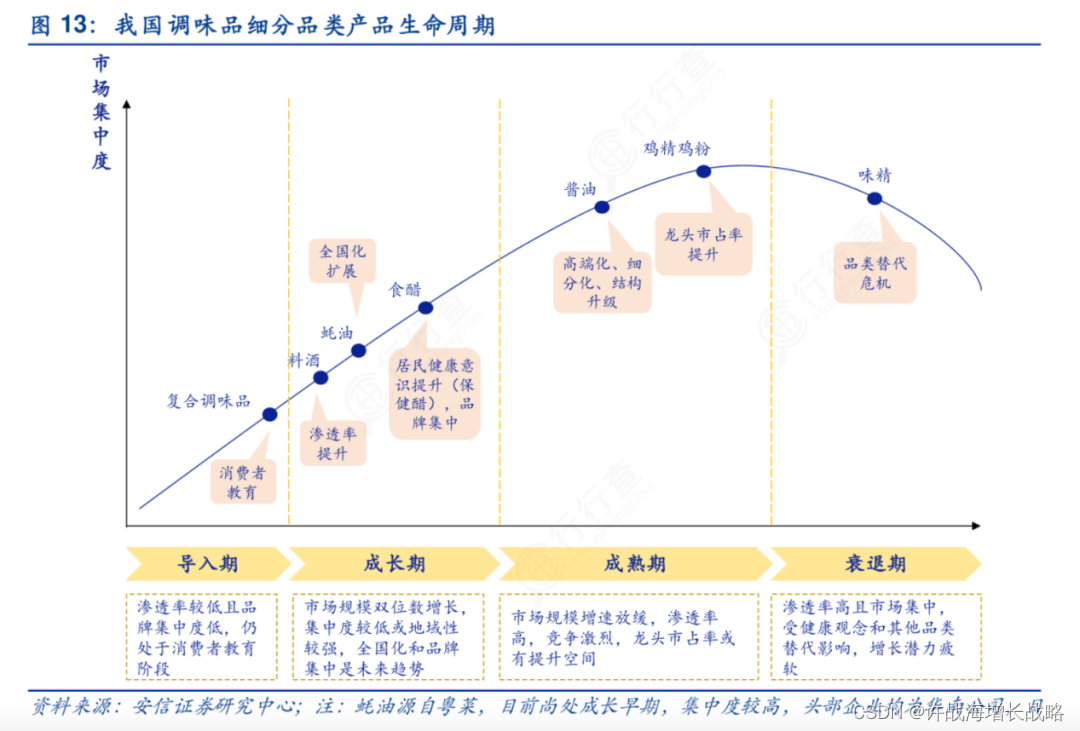

佳隆股份的主要产品鸡精和鸡粉在公司销售收入中占据了重要比例,分别占当期营业收入的46.52%和22.42%,合计达到68.94%。然而,从中国调味品市场的细分品类生命周期来看,鸡精和鸡粉已经进入了品类成熟期。

佳隆股份生产的鸡精和鸡粉作为其招牌产品,虽有20多年的历史,但销量已经达到瓶颈,且正处于品牌老化阶段,这使得企业面临继续成长的难题。在中国的鸡精市场中,虽然太太乐作为行业领头羊,市场规模超过50亿,其他品牌如王守义的鸡精销售额超过2亿,厨邦的鸡精市场份额在4亿以上等,很多企业鸡精产品规模已经超过了佳隆股份。这表明佳隆股份在竞争激烈的市场中面临着巨大的挑战。

通过技术升级招牌产品。

最近,许战海咨询受邀拜访了东锦集团的董事长荣耀中先生,一位在鲜味科学领域具有重要影响的人物。荣耀中先生不仅是创造了具有划时代意义的鸡精这一产品的发明者,还是知名的国际品牌——太太乐的创始人,因其在该领域的杰出贡献,被誉为“中国鸡精之父”。

荣耀中先生对产品研发投入极大的关注。在他的指导下,经过33个月的努力,1085次实验和1725次检验,最终推出了一款品质超越市场上现有鸡精品牌的新产品。这款名为“鼎烹世家4.0鸡精”的产品,引入了最新的鲜多肽技术,使用了独特的佛跳墙原理,包含了8种鲜美蛋白食材。此外,它还采用了先进的高汤冷冻干燥技术、微胶囊包埋技术、生物酶解技术以及美拉德反应等多项高科技工艺,这些创新使得其鲜味程度达到了400°,远超过传统鸡精(鲜度230°)的水平。

佳隆股份应该关注所有调味品,而不仅仅是鸡精鸡粉。

佳隆食品在过去20多年的发展中,主要专注于鸡精和鸡粉,这在一定程度上导致其错过了其他调味品类的发展机会。值得注意的是,调味品市场在过去几年里持续增长,从2014年的2595亿元增长到2022年的5133亿元,年复合增长率(CAGR)达到9%。这一市场的快速增长表明了巨大的潜在机会。

3、形象产品

形象产品服务于内线产品中的势能顾客,往往是一个阶段或局部的竞争行为,形象产品不一定给品牌带来巨大的销量,但可以针对全行业提振品牌形象。

“佳隆股份缺乏形象产品,亟需补充”

缺乏形象产品对企业和品牌是重大的产品战略缺失,会导致:

1、随着市场竞争(价格,覆盖率等)加剧,品牌势能逐渐走低;

2、品牌老化,逐渐被市场淘汰,年轻消费者不认可;

3、产品价格逐渐走低,利润下降。

二、佳隆股份的增长建议

1、确立主品牌增长架构,清除品类思想

很多中小公司总是喜欢多品牌战略,例如佳隆股份主要品牌有“佳隆”、“福味”、“港厨”、“太太厨”、“家丰”、“狮球牌”和“EAS”等。相反,领先品牌如海天和李锦记主要采用主品牌竞争战略,即一个主品牌覆盖多个产品品类。佳隆股份这样2亿规模的企业,绝对不足以支撑多品牌。

因此,一个重要的战略调整是将重点放在单一的主品牌上,即“佳隆”。这并不意味着所有产品都必须直接使用佳隆品牌,而是可以采取主品牌+产品品牌的组合策略。在这种模式下,主品牌“佳隆”将作为产品品牌的背书和支持。这类似于今麦郎凉白开和农夫山泉茶π等品牌的策略,其中主品牌增强了产品的市场认知度和信任度。通过这种方式,佳隆股份可以更有效地集中资源,提高品牌影响力,同时可以覆盖更多不同品类。

今麦郎立足主品牌竞争战略打造产品品牌,主品牌与产品品牌形成双轮驱动。立足主品牌竞争战略,跨品类发展,全面布局。今麦郎通过在不同品类中创建自己的产品品牌,以主品牌为核心,形成双轮驱动。例如,方便面中的一桶半、一袋半,速食汤中的蛋花汤,包装水中的软化水、凉白开,儿童饮料中的小兔聪聪,功能饮料中的天豹牛磺酸功能饮料和电解质水,气泡水中的芒顿小镇等。旗下所有产品都以今麦郎主品牌背书,实现产品品牌与主品牌的共同发展。

主品牌支撑,巩固市场地位。今麦郎在市场上的主品牌地位为其各个产品品牌提供了有力支撑,使得产品品牌更具竞争力和影响力。这种主品牌与产品品牌的双轮驱动策略有助于巩固和提升今麦郎在市场上的地位。

主品牌竞争战略能够避免企业每一次都从0到1开展新业务,而是最大程度地挖掘企业竞争潜力,让主品牌与每一个时代的核心业务息息相关、命运与共,推动主品牌在跨周期和变革周期中发挥核心竞争价值。

主品牌不强,品类品牌战略,导致达利食品营收不增反降。达利集团采用多品牌战略,各自为战,缺乏主品牌引领。达利园只是达利集团旗下的一个专注于糕点的独立子品牌,其他并行的子品牌还有“好吃点”饼干、“可比克”薯片、“和其正”凉茶等。这种“一个品牌专注一个品类”的策略让消费者只记住了单一的子品牌名,主品牌认知势能难提高,各产品/品牌之间也无法形成竞争协同,造成了极大的认知损耗和资源浪费。

2011今麦郎销量30亿(根据公开资料整理),2012年达利营业额已经达到108.12 亿(数据来源:同花顺港股),彼时两家企业相距甚远。

2019年,今麦郎整体营收达到218.49亿(根据公开资料整理);2019年,达利营收213.75亿元。(数据来源:达利食品年报),此时两者营收相差无几。

2022年今麦郎营收达到270亿元,而达利199.57亿元,今麦郎已经超越达利食品,如果达利不做品牌战略调整,这种差距只会越来也大。

2、利用优势展开竞争,打造外线第二招牌

利用优势展开竞争,把“鸡”做透,打造第二招牌

思考1,预制品“三杯鸡、黄焖鸡、宫保鸡丁”等,以“鸡”为主。可以什么都做,市场销售好的产品都可以通过份额化的方式重做,“日式肥牛、台式卤肉、梅菜扣肉、香肉丝等”但推广还是以“鸡”为主。充分利用招牌产品鸡精、鸡粉、鸡汁的产业链竞争优势、技术优势和品牌认知展开竞争。

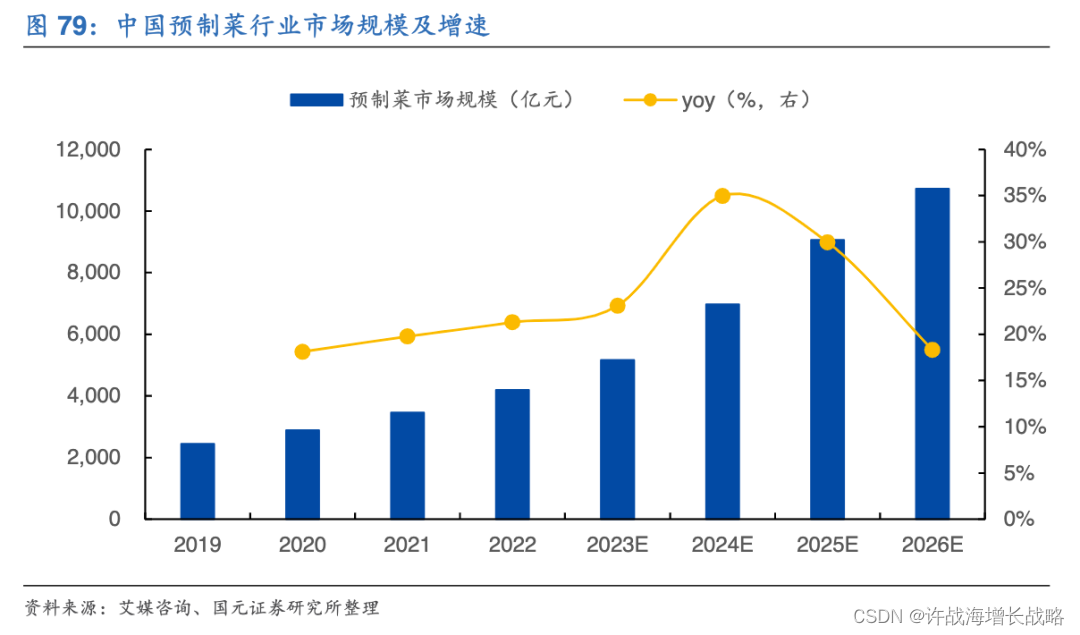

预制品包括复合调料和预制菜两个赛道,具体操作需要根据企业具体情况近一步规划。

2022年,我国预制菜行业市场规模为4196亿元,同比+21.31%,19-22年CAGR为19.73%。

思考2,利用产业优势与认知优势,切入鸡肉零食赛道。中国休闲零食行业市场规模约1.2万亿元,持续增长。其中也有“有友食品”“王小卤”这样的以鸡肉零食为主的企业,也可以作为佳隆股份的第二招牌的思考方向。

3、渠道布局不合理,渠道服务于竞争

1)佳隆股份始终处于品牌向上的突破阶段,大商制不适合当下的佳隆股份。

佳隆股份年报显示,在河南、山东、京津冀、内蒙古、东北、陕西、山西、吉林等地区建立省级代理作为一级经销商,借助经销商资源将公司产品销售给餐饮企业、家庭消费者、集采、大型食堂、商超、食品制造企业等终端市场,2022年佳隆食品一级经销商只有161家。

海天加速渠道建设2011年到2017年经销商数量从1500家增加到3500家,分销商数量从5000家增加到16000家。

天味食品2019年经销商1221家,营收17.27亿,2020年经销商3001家,营收23.65亿。

2)市场被代理商牢牢把控,企业品牌难以做大。

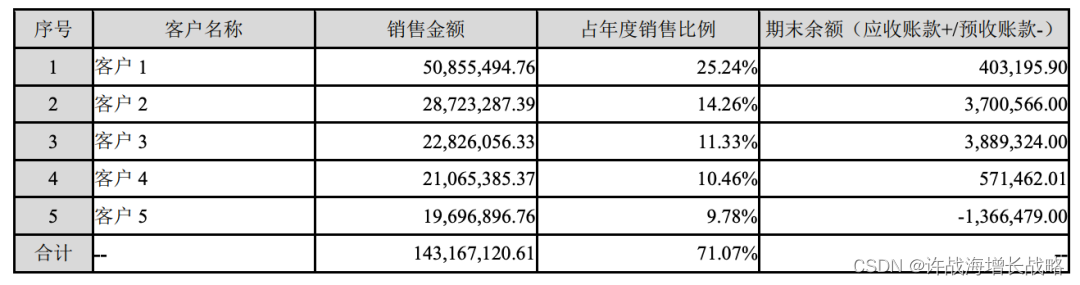

佳隆股份前五大代理商销售金额占年度销售比例高达71.07%,企业被代理商裹挟难以获得突破性发展。同行业的千禾2022年报:前五名客户占年度销售总额12.8%;安记食品前五大客户占年度销售额11.96%;海天前五大客户占销售比例只有2.39%。

渠道战略调整势在必行,没有渠道突破,佳隆股份的营收难以提升。

三、佳隆股份战略建议

1、主品牌竞争战略,清除品类聚焦思想,积极拥抱星辰大海,打造份额产品需要打造方式,而不是照搬照抄。

2、创建第二招牌产品,带动企业高速发展

3、渠道布局应立足企业整体战略,重新规划企业整体战略,重新规划渠道产品,打造招牌产品,改善渠道布局可以实现立竿见影的增长,3年2倍增长可以实现。

最后,许战海咨询增长战略事业部祝愿佳隆股份高速增长,为国人奉献更多优质的产品,我们也用佳隆股份创始人林平涛先生的一句话作为本文结语,在此致敬中国消费品行业前辈。

“作为新中国的同龄人,作为革命后代,多年以来,我一直努力将佳隆打造成为民族品牌,在壮大事业的同时,积极回报家乡和社会,用实际行动表达我对父亲、对先烈最真切的怀念与感恩。”

——佳隆股份创始人林平涛

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!