冲刺港股IPO,速腾聚创「承压」

对于「光鲜」的激光雷达公司来说,当下最难的问题是:如何说服投资者相信,前装市场能够按照预期定点订单兑现。

今年,作为国内高阶智驾头部车企之一的华为,在陆续推出的新车型上开始「降本」。其中,问界智驾版本,激光雷达搭载数量从之前阿维塔、极狐的3颗减配至1颗。

而在刚刚发布的智界S7上,华为推出了HUAWEI ADS进阶版(10V3R),直接取消了激光雷达。HUAWEI ADS 高阶版,也仅保留了1颗192线激光雷达(由速腾聚创代工)。

显然,对于急于冲量以及寻求盈亏平衡的华为来说,激光雷达也是一个不小的负担。按照速腾聚创最新发布的港股材料,今年上半年,ADAS激光雷达的交付价格仍高达3700元。

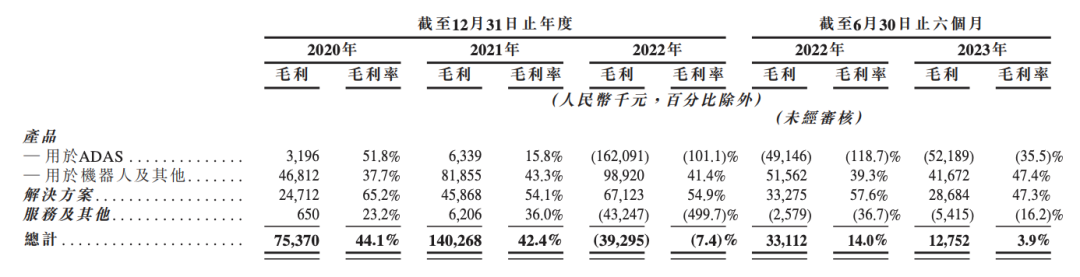

图表来自速腾聚创公开招股材料

数据显示,与去年平均交付价格相比,今年上半年下滑了约30%。按照该公司的说法,激光雷达的定价也受到了市场竞争和车企议价能力(每年下调1-5%)的影响,但预计未来不会出现显著下降。

如果按照这个趋势判断,速腾聚创可能无法突破500美元的难题,而车企普遍的规模化上车预期是300甚至100美元。

要知道,作为速腾聚创的客户,前华为智能汽车解决方案BU总裁王军曾在2020年的一次公开论坛上透露,公司目标是,未来计划将激光雷达的成本降低至200美元。

数据显示,2020-2021年,华为是速腾聚创的第一大客户,2022年则降至第二大客户,今年上半年则是直接退出了前五大客户行列。

当然,这也可能是在当下冲刺上市的关键节点,速腾聚创对二级市场投资者的安慰。毕竟,ADAS激光雷达可以带来营收规模的快速增长,但毛利率远低于Robotaxi等应用。

数据显示,2020年速腾聚创的ADAS激光雷达毛利率为51.8%,此后快速下滑,今年上半年为负的35.5%。而非ADAS的产品毛利率仍高达47.4%。

图表来自速腾聚创公开招股材料

如果持续大幅降价,显然,何时盈利就是一个大问号。因为作为车用传感器,即便有高阶智驾衬托,也很快会从科技属性变成制造属性。这意味着,资本市场给出的估值也会截然不同。

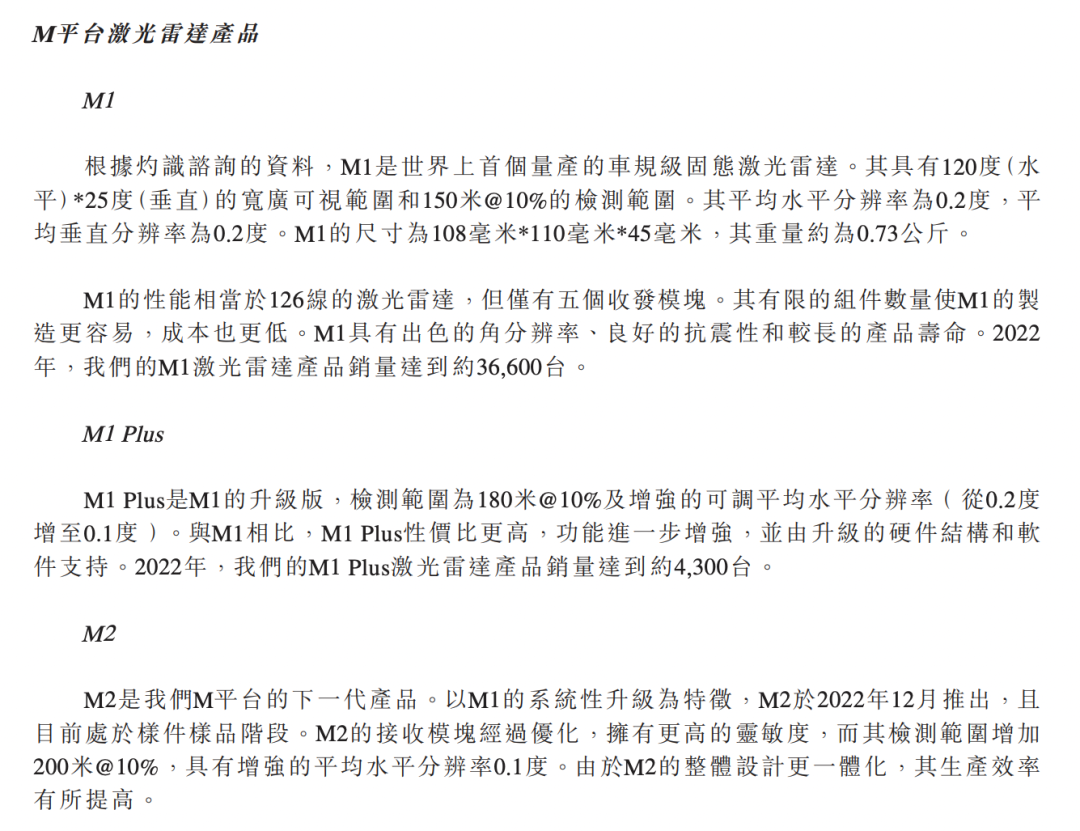

此外,从速腾聚创几代产品的演进来看,目前的产品性能依然处于逐步提升的阶段,持续的产品换代,除了需要持续的资金,还在一定程度上影响车企的定点和最终交付。

这其中,还存在一些产品的激进「夸大和提前」宣传。比如,该公司此前公开表示,M1的最远探测距离可达200米,可准确稳定识别处于150米外的黑色车辆。

图表来自速腾聚创公开招股材料

但实际上,目前已经供货的M1 Plus也仅能实现180米@10%。而正在研发的M2,标称参数才刚刚达到200米@10%这个指标。

而摆在另一家激光雷达上市公司—Luminar面前的难题是,如何摆脱车企定点的交付「陷阱」。

作为曾经的全球激光雷达上市公司市值王,Luminar的股价已经从最高点的37.73美元下滑至2.59美元(截止昨日收盘),市值暴跌超9成。而按照机构的统计数据,今年以来,美股激光雷达公司的总市值已经减少约50亿美元。

在高工智能汽车研究院看来,二级市场的下跌表明,投资者对高阶智驾以及L4级自动驾驶的规模化应用前景并不乐观。

数据显示,今年前三季度Luminar的收入为4,770万美元(包括一部分定点的工程开发费用),高于上年同期的2,960万美元。但净亏损约为4.23亿美元,高于去年同期的3.011亿美元。

此外,早前依靠沃尔沃的定点抬高市值的利好,如今变成了利空。其中,沃尔沃纯电动旗舰车型因为激光雷达等相关软件系统开发进度不及预期,导致新车上市交付时间往后推迟。

这意味着,作为Luminar的第一个真正重要的前装收入来源,预计至少推迟到2024年中期才能够开始兑现。而投资者普遍认为,沃尔沃EX90售价约为8万美元,预计销量不会太理想。

同时,激光雷达公司普遍还要投入持续资金用于下一代产品和技术研发。以Luminar为例,该公司预计下一代产品的研发成本高于预测。“量产还有很多细节,尤其是在汽车前装领域。”

而在中国市场,受益于自主品牌在高阶智驾赛道的激进策略,今年1-9月,前装标配激光雷达交付超过30万颗。不过,理想、蔚来、小鹏、华为系(问界、阿维塔)四大品牌的上车量贡献占比超过90%。

机会在于,截止今年9月底,中国市场在售车型提供激光雷达配置(含选装)达到33款,占整体市场在售车型数量的比重,还不到5%。

但风险也依然突出。

比如,由百度Apollo提供智驾系统的集度(极越),公司相关负责人表示,“激光雷达可在短期内迅速提升系统表现,但存在上限;而长期来看,纯视觉在系统成本、迭代速度、数据闭环,甚至向端到端发展都具备优势。”

就在今年9月,全球汽车零部件巨头—博世宣布,“考虑到技术的复杂性和上市时间,博世决定不再在激光雷达传感器的硬件开发上投入更多资源。”

目前,禾赛科技是中国乘用车前装市场的激光雷达龙头,该公司2023年前三季度激光雷达总交付量为134,380台,同比增长307.9%,其中ADAS激光雷达交付量达114,482台。

在市值方面,截止昨日收盘,该公司最新市值为11.86亿美元,约合84.33亿人民币。而目前速腾聚创在上市前的最后一轮(G-2系列)投后估值为164.91亿人民币。

这意味着,速腾聚创在港股上市后,有可能会出现市值和估值倒挂的现象。而今年以来,港股的个别公司IPO市值较一级市场估值出现了腰斩。

有意思的是,作为速腾聚创第二大股东,菜鸟以及背后的阿里系在去年10月和今年4月两次将部分股份转让予多家机构。

在速腾聚创最新披露的招股资料中,这样写道:来自我们客户(其中许多客户拥有强大的议价能力)的持续定价压力可能导致收入和利润率低于预期,进而可能对我们的业务前景及营运业绩产生不利影响。

同时,公司面临激烈竞争及难以预测其对产品的采用率和需求。即使在我们取得定点订单后,仍无法保证整车厂客户将以任何特定数量或任何特定价格购买我们的产品及解决方案,面临合约终止或推迟或无法履行的风险。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- 企业办公终端文件数据\资料防泄密软件系统 | 自动智能透明加密保护核心文件,防止外泄

- 开发知识点-Powershell

- LC 零矩阵

- K8S后渗透横向节点与持久化隐蔽方式探索

- MS31703NA,替代DRV8703,H 桥栅极驱动控制器

- win10和win11上解决乱码的一个优点偏门的方法,不算很完美

- 基于供水管网建模的漏损控制

- springboot 集成 @Cacheable简单示例

- 2024年1月20日 十二生肖 今日运势

- MySQL JSON_CONTAINS() 传递参数