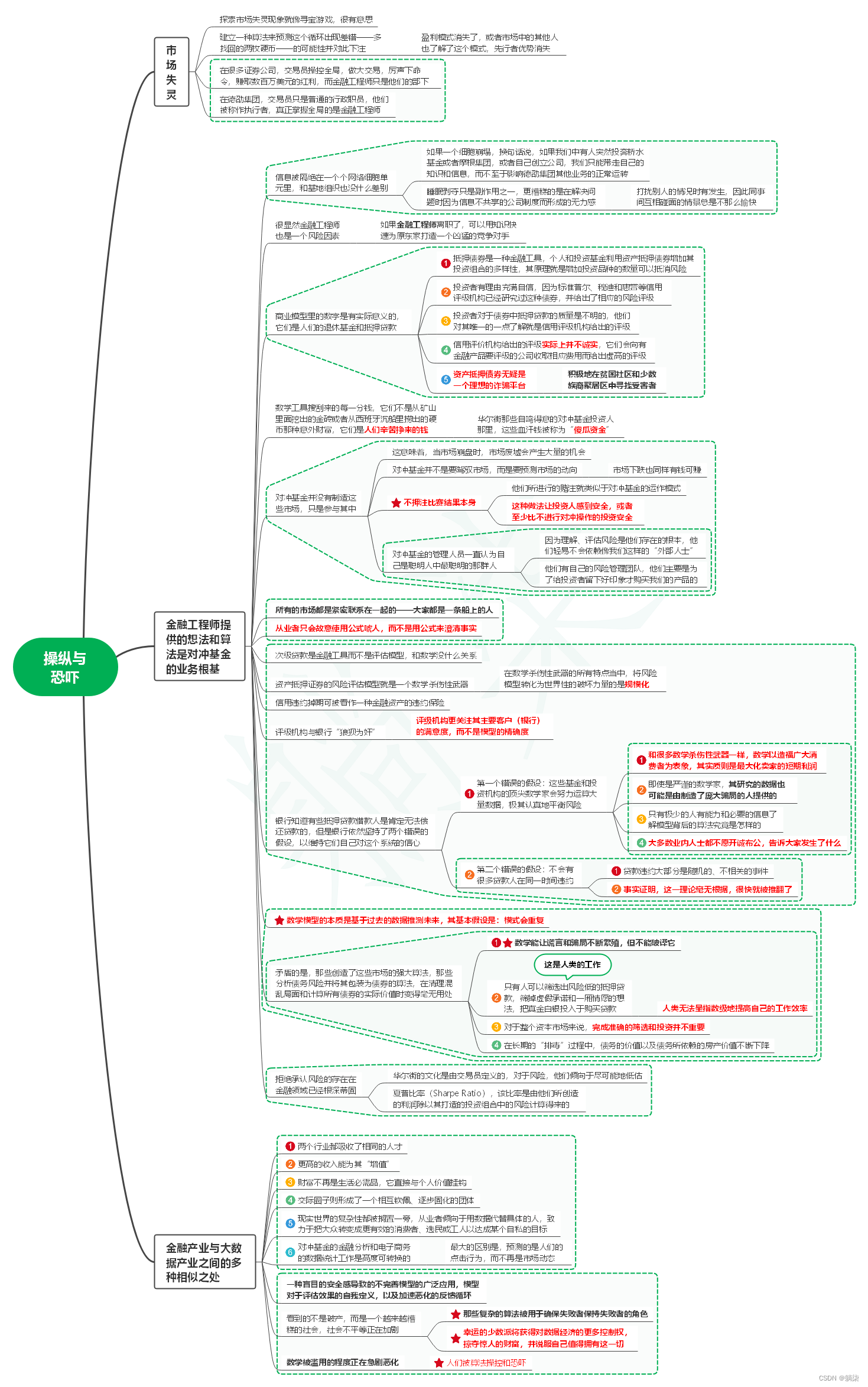

读算法霸权笔记03_操控与恐吓

发布时间:2023年12月25日

1.?市场失灵

1.1.?探索市场失灵现象就像寻宝游戏,很有意思

1.2.?建立一种算法来预测这个循环出现差错——多找回的两枚硬币——的可能性并对此下注

1.2.1.?盈利模式消失了,或者市场中的其他人也了解了这个模式,先行者优势消失

1.3.?在很多证券公司,交易员操控全局,做大交易,厉声下命令,赚取数百万美元的红利,而金融工程师只是他们的部下

1.4.?在德劭集团,交易员只是普通的行政职员,他们被称作执行者,真正掌握全局的是金融工程师

2.?金融工程师提供的想法和算法是对冲基金的业务根基

2.1.?信息被隔绝在一个个网络细胞单元里,和基地组织也没什么差别

2.1.1.?如果一个细胞崩塌,换句话说,如果我们中有人突然投奔桥水基金或者摩根集团,或者自己创立公司,我们只能带走自己的知识和信息,而不至于影响德劭集团其他业务的正常运转

2.1.2.?睡眠剥夺只是副作用之一,更糟糕的是在解决问题时因为信息不共享的公司制度而形成的无力感

2.1.2.1.?打扰别人的情况时有发生,因此同事间互相碰面的情景总是不那么愉快

2.2.?很显然金融工程师也是一个风险因素

2.2.1.?如果金融工程师离职了,可以用知识快速为原东家打造一个凶猛的竞争对手

2.3.?商业模型里的数字是有实际意义的,它们是人们的退休基金和抵押贷款

2.3.1.?抵押债券是一种金融工具,个人和投资基金利用资产抵押债券增加其投资组合的多样性,其原理就是增加投资品种的数量可以抵消风险

2.3.2.?投资者有理由充满自信,因为标准普尔、穆迪和惠誉等信用评级机构已经研究过这种债券,并给出了相应的风险评级

2.3.3.?投资者对于债券中抵押贷款的质量是不明的,他们对其唯一的一点了解就是信用评级机构给出的评级

2.3.4.?信用评价机构给出的评级实际上并不诚实,它们会向有金融产品要评级的公司收取相应费用而给出虚高的评级

2.3.5.?资产抵押债券无疑是一个理想的诈骗平台

2.3.5.1.?积极地在贫困社区和少数族裔聚居区中寻找受害者

2.4.?数学工具搜刮来的每一分钱,它们不是从矿山里面挖出的金砖或者从西班牙沉船里捞出的硬币那种意外财富,它们是人们辛苦挣来的钱

2.4.1.?华尔街那些自鸣得意的对冲基金投资人那里,这些血汗钱被称为“傻瓜资金”

2.5.?对冲基金并没有制造这些市场,只是参与其中

2.5.1.?这意味着,当市场崩盘时,市场废墟会产生大量的机会

2.5.2.?对冲基金并不是要驾驭市场,而是要预测市场的动向

2.5.2.1.?市场下跌也同样有钱可赚

2.5.3.?不押注比赛结果本身

2.5.3.1.?他们所进行的赌注就类似于对冲基金的运作模式

2.5.3.2.?这种做法让投资人感到安全,或者至少比不进行对冲操作的投资安全

2.5.4.?对冲基金的管理人员一直认为自己是聪明人中最聪明的那群人

2.5.4.1.?因为理解、评估风险是他们存在的根本,他们轻易不会依赖像我们这样的“外部人士”

2.5.4.2.?他们有自己的风险管理团队,他们主要是为了给投资者留下好印象才购买我们的产品的

2.6.?所有的市场都是紧密联系在一起的——大家都是一条船上的人

2.7.?从业者只会故意使用公式唬人,而不是用公式来澄清事实

2.8.?次级贷款是金融工具而不是评估模型,和数学没什么关系

2.9.?资产抵押证券的风险评估模型就是一个数学杀伤性武器

2.9.1.?在数学杀伤性武器的所有特点当中,将风险模型转化为世界性的破坏力量的是规模化

2.10.?信用违约掉期可被看作一种金融资产的违约保险

2.11.?评级机构与银行“狼狈为奸”

2.11.1.?评级机构更关注其主要客户(银行)的满意度,而不是模型的精确度

2.12.?银行知道有些抵押贷款借款人是肯定无法偿还贷款的,但是银行依然坚持了两个错误的假设,以维持它们自己对这个系统的信心

2.12.1.?第一个错误的假设:这些基金和投资机构的顶尖数学家会努力运算大量数据,极其认真地平衡风险

2.12.1.1.?和很多数学杀伤性武器一样,数学以造福广大消费者为表象,其实质则是最大化卖家的短期利润

2.12.1.2.?即使是严谨的数学家,其研究的数据也可能是由制造了庞大骗局的人提供的

2.12.1.3.?只有极少的人有能力和必要的信息了解模型背后的算法究竟是怎样的

2.12.1.4.?大多数业内人士都不愿开诚布公,告诉大家发生了什么

2.12.2.?第二个错误的假设:不会有很多贷款人在同一时间违约

2.12.2.1.?贷款违约大部分是随机的、不相关的事件

2.12.2.2.?事实证明,这一理论毫无根据,很快就被推翻了

2.13.?数学模型的本质是基于过去的数据推测未来,其基本假设是:模式会重复

2.14.?矛盾的是,那些创造了这些市场的强大算法,那些分析债务风险并将其包装为债券的算法,在清理混乱局面和计算所有债券的实际价值时变得毫无用处

2.14.1.?数学能让谎言和骗局不断繁殖,但不能破译它

2.14.2.?只有人可以筛选出风险低的抵押贷款,筛掉虚假承诺和一厢情愿的想法,把真金白银投入于购买贷款

2.14.2.1.?这是人类的工作

2.14.2.2.?人类无法呈指数级地提高自己的工作效率

2.14.3.?对于整个资本市场来说,完成准确的筛选和投资并不重要

2.14.4.?在长期的“排毒”过程中,债务的价值以及债务所依赖的房产价值不断下降

2.15.?拒绝承认风险的存在在金融领域已经根深蒂固

2.15.1.?华尔街的文化是由交易员定义的,对于风险,他们倾向于尽可能地低估

2.15.2.?夏普比率(Sharpe Ratio),该比率是由他们所创造的利润除以其打造的投资组合中的风险计算得来的

3.?金融产业与大数据产业之间的多种相似之处

3.1.?两个行业都吸收了相同的人才

3.2.?更高的收入能为其“增值”

3.3.?财富不再是生活必需品,它直接与个人价值挂钩

3.4.?交际圈子则形成了一个相互钦佩、逐步固化的团体

3.5.?现实世界的复杂性都被搁置一旁,从业者倾向于用数据代替具体的人,致力于把大众转变成更有效的消费者、选民或工人以达成某个自私的目标

3.6.?对冲基金的金融分析和电子商务的数据统计工作是高度可转换的

3.6.1.?最大的区别是,预测的是人们的点击行为,而不再是市场动态

3.7.?一种盲目的安全感导致的不完善模型的广泛应用,模型对于评估效果的自我定义,以及加速恶化的反馈循环

3.8.?看到的不是破产,而是一个越来越糟糕的社会,社会不平等正在加剧

3.8.1.?那些复杂的算法被用于确保失败者保持失败者的角色

3.8.2.?幸运的少数派将获得对数据经济的更多控制权,掠夺惊人的财富,并说服自己值得拥有这一切

3.9.?数学被滥用的程度正在急剧恶化

3.9.1.?人们被算法操控和恐吓

文章来源:https://blog.csdn.net/lyingSeven/article/details/135188189

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

最新文章

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- OpenHarmony 4.0 Release发布,同步升级API 10

- [oeasy]python0003_ 终端大冒险_终端命令_whoami_pwd_ls

- Linux下MySQL的安装部署

- 轻松搭建 Gitea:完成自己的 Git 之旅

- Spring AOP—深入动态代理 万字详解(通俗易懂)

- Ansible刚安装完后执行报错

- 助力焊接场景下自动化缺陷检测识别,基于YOLOv5【n/s/m/l/x】全系列参数模型开发构建工业焊接场景下缺陷检测识别分析系统

- 餐饮客户满意度调查内容

- 系列三十六、注解版Spring、SpringMVC配置文件

- Elasticsearch(es)中must以及term的基本使用