突发!博世「裁员」

对于未来几年的汽车行业需求变化,一级零部件供应商正在加快「降本增效」举措,犹如下游客户更加倾向于降本,而不是无休止的提升整车性能,比如,续航里程、智能化。

本周,全球汽车零部件龙头供应商博世宣布,到2025年,该公司在德国的两家工厂需要裁员至多1,500个工作岗位,以适应汽车行业的新变化。

“像其他公司一样,我们必须根据订单情况、业务收入的结构变化和未来技术的市场渗透来调整内部岗位数量。”博世的一位发言人表示。

就在今年9月,博世还对智驾传感器业务进行了战略收缩,放弃了激光雷达的研发,并转而将更多资源投入毫米波雷达及其他传感器业务。

“我们面临的挑战比年初预期的要大得多……即使我们希望通过新产品和内部岗位技能提升尽可能地保持我们的竞争力,我们也必须根据不同业务的订单情况进行调整。”上述发言人坦言。

而过去两年对于博世来说,是关键的重组调整周期。

2021年1月,博世成立XC事业部,整合公司的驾驶辅助、自动驾驶、汽车多媒体、动力总成和车身电子系统等事业部的电子与软件业务。

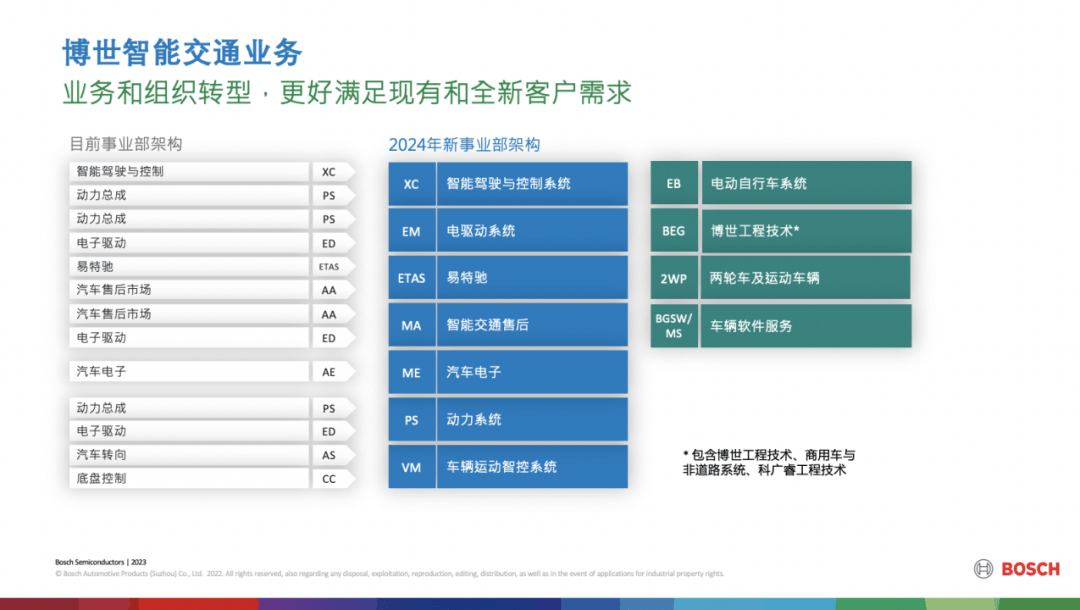

今年,为应对软件时代的汽车工程转型趋势,博世重组了汽车与智能交通技术业务,并更名为“博世智能交通业务”。

预计,到2024年,博世智能交通业务将由七大事业部组成,包括智能驾驶与控制系统(XC)、电驱动事业部(EM)、易特驰(ETAS)、智能交通售后(MA)、汽车电子(ME)、动力系统PS、车辆运动智控系统(VM)等。

博世预计,重组后的汽车板块目标平均每年增长约6%,将于2029年实现超过800亿欧元的全球销售收入。而中国市场无疑是关键一环。

数据显示,博世2022年在中国市场的销售额实现了近3%的增长,达到1,321亿人民币(约187亿欧元)。在博世的收入中占比达到了21%。其中,博世汽车业务在华销售额首次突破千亿人民币(约146亿欧元)。

按照博世全球汽车业务在2022年的营收526亿欧元,中国业务贡献占比约为接近30%,达到27.76%。不过,另一组数据显示,2022年上述汽车板块的利润表现低于博世整体盈利水平。

而更难的是,博世在中国汽车业务的处境。

“中国汽车市场非常重要,有很多创新的产品,创新时间很短,2年时间内就出现了很多产品和技术。”博世汽车与智能交通技术业务主席马库斯·海恩表示。

以智能化为例,目前,博世在中国市场的最快增长是智能座舱。由于抓住了高通8155的契机,再加上车联天下作为本地的落地伙伴,成为博世传统多媒体业务焕发新机的关键。

公开数据显示,长城、广汽、吉利等多家车企已经上车博世+车联天下的座舱域控制器系统。2023年上半年,车联天下营收8.597亿元,超去年全年。

有意思的是,博世中国总裁陈玉东此前曾表示,2022年车联天下16亿元的年收入目标定小了,双方要争取做到20亿元(显然没有达到预期)。

目前,车联天下二期项目正在动工建设,预计项目建成后,年产汽车智能座舱域控制器产品将达240万台。而博世与车联天下之间,也不是简单的Tier2和Tier1的关系。

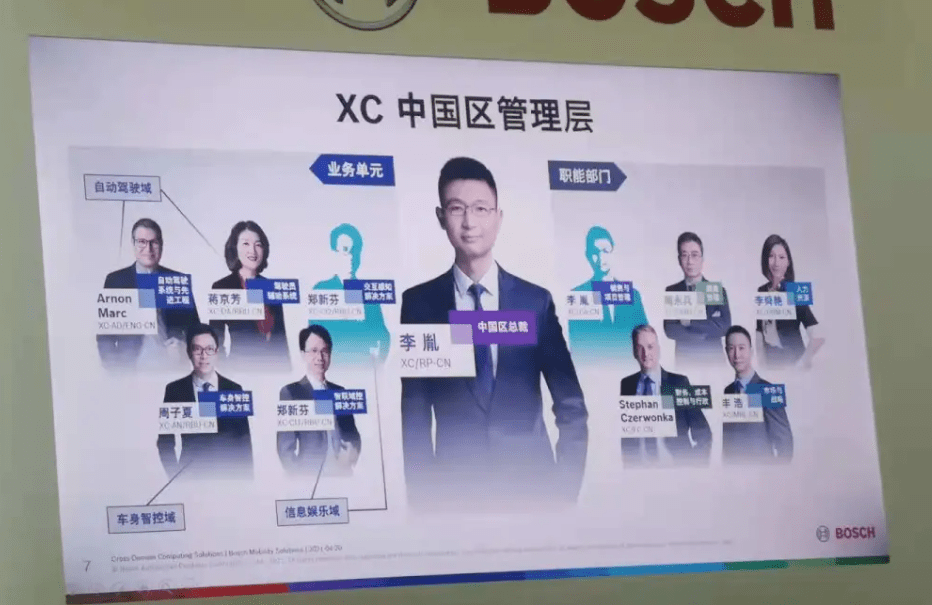

不过,随着当时牵头合作的博世中国高层的变动(博世中国总裁陈玉东退休、XC事业部中国区总裁李胤也即将卸任),上述项目的未来走向,似乎存在不少变数。

同时,不管是在广汽、长城还是奇瑞、吉利,博世的竞争对手—德赛西威、东软集团、亿咖通等本土厂商都在持续抢单。

此外,当下中国市场正处于座舱计算平台的更迭周期,同时,舱驾融合进程也在加速。这意味着,高通8155的周期性红利正在进入尾声。

而舱驾融合,对于任何一家Tier1来说,都提出了更高的要求。这意味着,供应商需要在整车电子架构基础上,深度融合车身、底盘、智驾、座舱等多方技术和生态伙伴资源。

这其中,XC事业部中国区总裁李胤此前主攻的高阶智驾(内部为Wave3项目),正是博世中国希望补上的一块短板。

为了快速弥补感知及数据驱动部分的弱势,博世更是找来了没有前装工程量产经验的文远智行,双方联手原计划2023年9月份量产L2++(NOA)。

此前有知情人士调侃道,“整个项目开发非常卷,算法部分外包给了文远,博世负责感知规控集成、验证及项目管理。混乱中,经常感觉不行了,又挺过来了。”

而根据目前的消息,上述项目落地的车型—奇瑞星纪元ES标配地平线征程方案,仅顶配车型采用双英伟达Orin平台(也就是博世的高阶方案)。?从新车发布的节奏来看,顶配高阶智驾大概率都是采用后续OTA逐步释放。

同时,博世传统的低阶ADAS业务(主要是三代智能一体机)合作客户,也正在逐步升级其他供应商方案,包括长安、广汽、奇瑞、比亚迪等车企。

在泊车赛道,除了传统对手法雷奥,德赛西威、魔视智能、海康汽车、豪恩汽电等中国本土厂商已经成为市场主力供应商。

此外,在博世传统强项—底盘业务部分,一方面,成也比亚迪、败也比亚迪,博世的IPB正在被弗迪逐步替代。

而在其他客户层面,既有大陆集团、采埃孚等传统对手,也有伯特利、同驭汽车科技、利氪科技、格陆博科技等中国对手。

而作为未来整车电子架构的关键基石,目前博世在中国市场的车身控制部分的业务大部分在联合汽车电子(上汽的合资公司)。

近期,有媒体报道,联合汽车电子销售总监吴永桥将有可能出任博世XC事业部中国负责人职位,或许也更符合XC事业部应对跨域融合机会的选择。

在高工智能汽车研究院看来,对于传统Tier1来说,优势在于集成能力、跨域产品线经验以及长期积淀的客户资源,而任何一项产品的单打独斗,在当下中国市场白热化竞争的形势下,并不占优。

随着今年以来博世中国区的高管陆续调整,对于这家全球汽车Tier1龙头企业来说,同样面临类似外资车企在中国市场的困境。下一步怎么走,对于博世来说,至关重要。

此前,陈玉东指出,“在当下的中国市场,市场份额远远比盈利更重要;市场份额增长速度要快于盈利水平,因为现在中国市场竞争太残酷,得有一定的市场基础,否则很难长久盈利。”

而如何实现份额和盈利的平衡博弈,也是摆在所有Tier1面前的一道不好回答的难题。但有一点可以明确:如何在不确定性环境下稳定「军心」,将是最大的考验。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!