2.1.2 一个关于y=ax+b的故事

跳转到根目录:知行合一:投资篇

已完成:

1、投资&技术

??1.1.1 投资-编程基础-numpy

??1.1.2 投资-编程基础-pandas

??1.2 金融数据处理

??1.3 金融数据可视化

2、投资方法论

??2.1.1 预期年化收益率

??2.1.2 一个关于y=ax+b的故事

3、投资实证

??[3.1 2023这一年] 被鸽

文章目录

当看到一个在k线图上画直线的时候,斜率是可以自动计算的吗?

最佳拟合的直线,计算出来的斜率是多少?最佳拟合直线代表的年化是多少?

1. 系统自己画!最佳拟合线

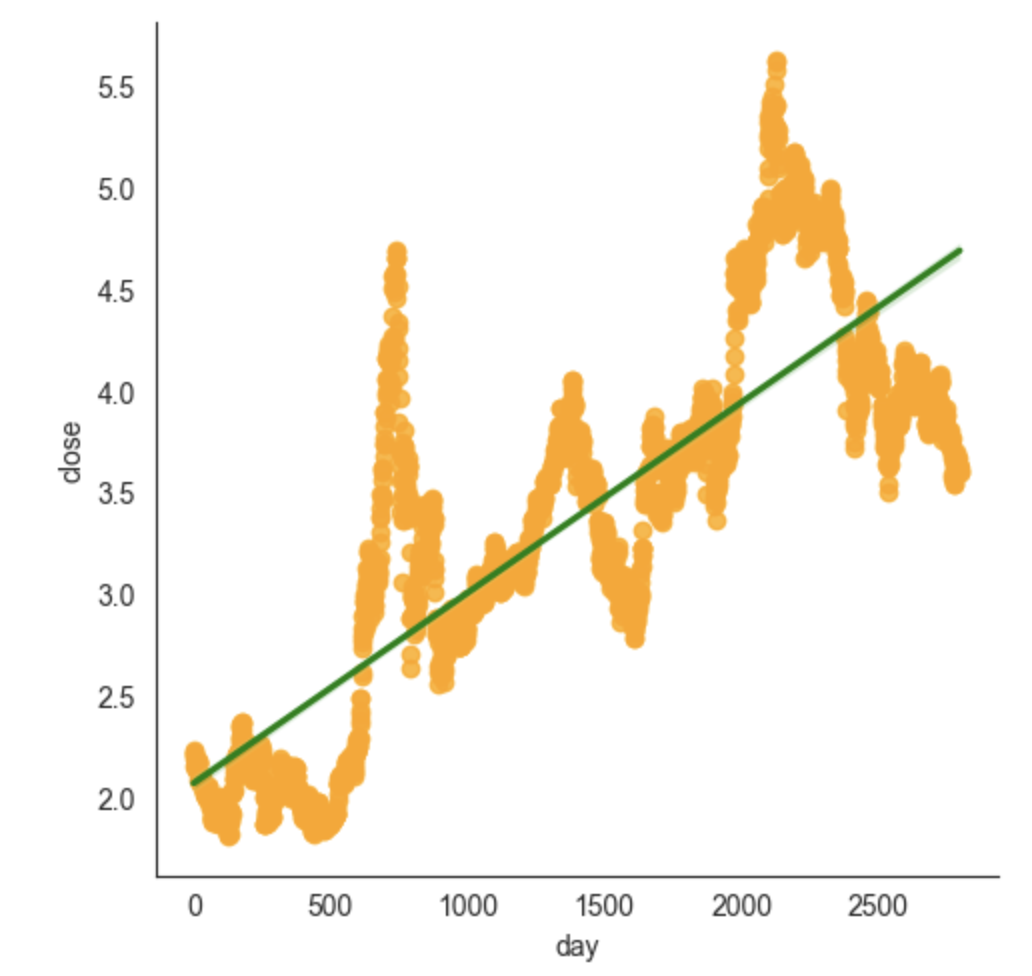

1.1. 沪深300的最佳拟合线

顾名思义,这就是对于散点图,画一条最佳拟合的直线。那什么又叫最佳拟合线?

最佳拟合直线是指,我们可以找到一条直线,样本点到该直线的[离差平方和]达到最小的直线。这条直线用公式y = ax + b表示。

a表示回归系数,b表示截距。

再简单的说,就是存在一条线,这条线,能让各个点,都比较“满意”地分布在其上下。

我们拿沪深300的历史收盘价作为散点图,来看看其所谓的最佳拟合线是什么样的。

import qstock as qs

import seaborn as sns

import numpy as np

sh300=qs.get_data('510300')

# 因为设想中,x轴,可以是一个顺序的数组,比如从0开始往后数,step为1。这其实就是暗合着,随着时间的增加,close是否能拟合一条向上的直线?

sh300['day'] = np.arange(0, sh300.shape[0], 1)

sns.set_style("white")

gridobj = sns.lmplot(x="day", y="close", data=sh300,

ci=95, scatter_kws={'color': 'orange'}, line_kws={'color': 'green'}, markers='o')

1.2. 横向对比:一个个算

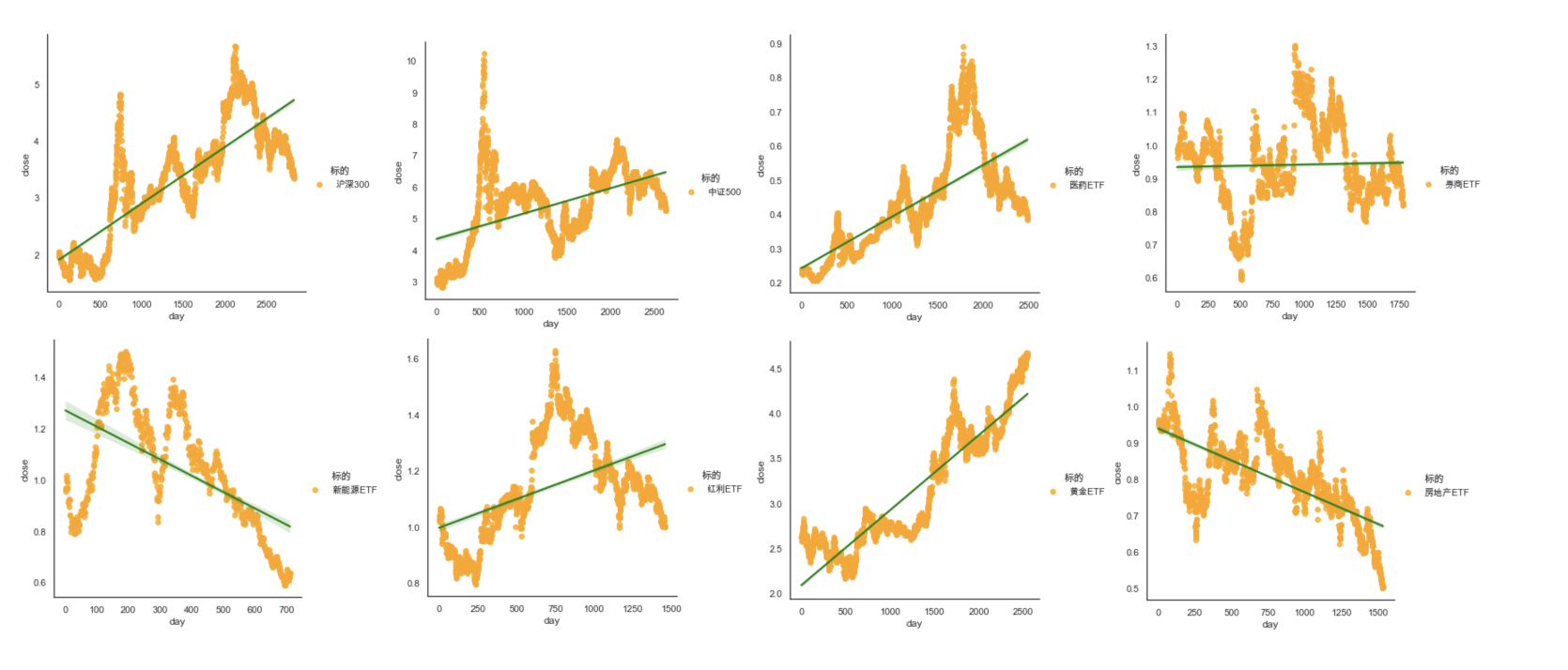

看过了沪深300,肯定会有疑惑啊,总是要横向对比的吧?比如沪深300和中证500、券商ETF、红利ETF、房地产ETF、黄金ETF等标的,能进行横向对比来看谁的斜率(赚钱效应)更好吗?

Of course ,动手!

import qstock as qs

import seaborn as sns

import numpy as np

stocks_info = [

{'code': '510300', 'name': '沪深300'},

{'code': '510500', 'name': '中证500'},

{'code': '512010', 'name': '医药ETF'},

{'code': '512000', 'name': '券商ETF'},

{'code': '516160', 'name': '新能源ETF'},

{'code': '510800', 'name': '红利ETF'},

{'code': '518880', 'name': '黄金ETF'},

{'code': '512200', 'name': '房地产ETF'}

]

for stock in stocks_info:

df=qs.get_data(stock['code'])

# 因为设想中,x轴,可以是一个顺序的数组,比如从0开始往后数,step为1。这其实就是暗合着,随着时间的增加,close是否能拟合一条向上的直线?

df['day'] = np.arange(0, df.shape[0], 1)

df['标的'] = stock['name']

sns.set_style("white")

# 这个是seaborn中文乱码的处理。经过试验,在这里,plt.rcParams['font.sans-serif'] = ['Arial Unicode MS'],这种设置是不行的。

sns.set_style(rc= {'font.sans-serif':"Arial Unicode MS"})

gridobj = sns.lmplot(x="day", y="close", data=df, hue="标的",

ci=95, scatter_kws={'color': 'orange'}, line_kws={'color': 'green'}, markers='o')

这里要说明一下,上面其实是一个个图生成的,然后我一张张图拼接起来的结果。

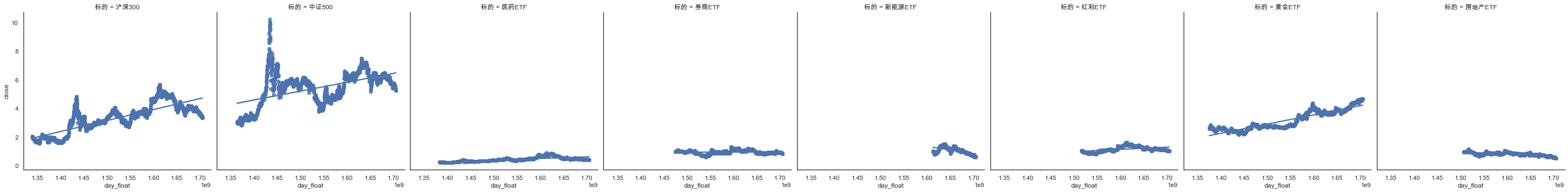

如果想直接横向着来看,还需要对数据进行标准化处理,如果不进行标准化,那比如不同标的的收盘价,差异很大,有的是十几块,像ETF,可能就是1块,那结果就很难看,就像下面这种:

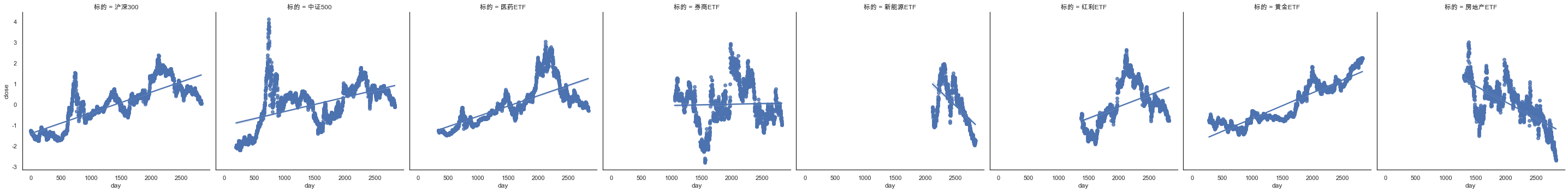

1.3. 横向对比:数据标准化

所以,下面就是要将不同的标的进行标准化处理,这种标准化,意味着,将价格进行处理变成相对值,才可以进行比较,这里使用的是sklearn模块的StandardScaler,核心方法是fit_transform(df_all)。如果没有安装sklearn,需要先进行安装pip install -U scikit-learn

下面是一个完整的案例:

import qstock as qs

import pandas as pd

#默认日频率、前复权所有历史数据

#open:开盘价,high:最高价,low:最低价,close:收盘价 vol:成交量,turnover:成交金额,turnover_rate:换手率

# 沪深300, 中证500, 医药ETF, 券商ETF, 新能源ETF, 红利ETF, 黄金ETF, 房地产ETF

stocks_info = [

{'code': '510300', 'name': '沪深300'},

{'code': '510500', 'name': '中证500'},

{'code': '512010', 'name': '医药ETF'},

{'code': '512000', 'name': '券商ETF'},

{'code': '516160', 'name': '新能源ETF'},

{'code': '510800', 'name': '红利ETF'},

{'code': '518880', 'name': '黄金ETF'},

{'code': '512200', 'name': '房地产ETF'}

]

for stock in stocks_info:

df = qs.get_data(stock['code']) # 从qstock获取对应的股票历史数据

stock['history_df'] = df # 将其存在 history_df 这个key里面。

# 只保留收盘价,合并数据

df_all = pd.DataFrame()

for stock in stocks_info:

df = stock['history_df']

df = df[['close']] # 只需要 date 和 close 2列就行了。

df.rename(columns={'close': stock['name']}, inplace=True) # 用股票的名字来重命名close列

if df_all.size == 0:

df_all = df

else:

df_all = df_all.join(df) # join是按照index来连接的。

# print(df_all)

# 对dataframe的数据进行标准化处理

import sklearn

from sklearn import preprocessing

z_scaler = preprocessing.StandardScaler() # 建立 StandardScaler 对象

z_data = z_scaler.fit_transform(df_all) #数据标准化(从第三列开始)

z_data = pd.DataFrame(z_data) #将数据转为Dataframe

z_data.columns = df_all.columns

df_all = z_data

print(df_all)

# 只保留收盘价,合并数据

df_new = pd.DataFrame()

for stock in stocks_info:

df = df_all[[stock['name']]]

df.columns = ['close']

df['标的'] = stock['name']

if df_new.size == 0:

df_new = df

else:

df_new = pd.concat([df_new, df], axis=0)

print(df_new)

df_new['day'] = df_new.index

# 这个是seaborn中文乱码的处理。经过试验,在这里,plt.rcParams['font.sans-serif'] = ['Arial Unicode MS'],这种设置是不行的。

sns.set_style(rc= {'font.sans-serif':"Arial Unicode MS"})

df = sns.lmplot(x="day", y="close",data=df_new,col="标的")

close 标的

0 -1.316309 沪深300

1 -1.275999 沪深300

2 -1.284061 沪深300

3 -1.290107 沪深300

4 -1.290107 沪深300

... ... ...

2826 -2.711143 房地产ETF

2827 -2.684416 房地产ETF

2828 -2.702234 房地产ETF

2829 -2.666598 房地产ETF

2830 -2.675507 房地产ETF

[22648 rows x 2 columns]

1.4. 看图说话

从上面的横向对比图可以看出:

- 沪深300的斜率,是高于中证500的

- 券商ETF,基本是一条横线,说明什么?做T啊,稳赚不赔!

- 新能源ETF、房地产ETF,可能是时间还太短,所处的周期内,就是向下的。

- 其他的,黄金看的是长周期,可能是几十年,还是慎重为好;红利,说不好,不懂的就先不碰了。

2. 系统自己算!线性回归

2.1. 沪深300线性回归,斜率0.00099414

首先从 sklearn 下的 linear_model 中引入 LinearRegression,再创建估计器起名 model,设置超参数 normalize 为 True,指的在每个特征值上做标准化,这样会加速数值运算。(可能是版本不同,有时候会报错LinearRegression got an unexpected keyword argument 'normalize',此时反而要去掉normalize=True这个参数。)

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

from sklearn.linear_model import LinearRegression

df=qs.get_data('510300')

model = LinearRegression()

model

x = np.arange(df.shape[0])

y = df['close']

X = x[:, np.newaxis]

model.fit( X, y )

print( model.coef_ ) # 斜率 0.00099414,就是y=ax+b的a

print( model.intercept_ ) # 截距 1.9,就是y=ax+b的b

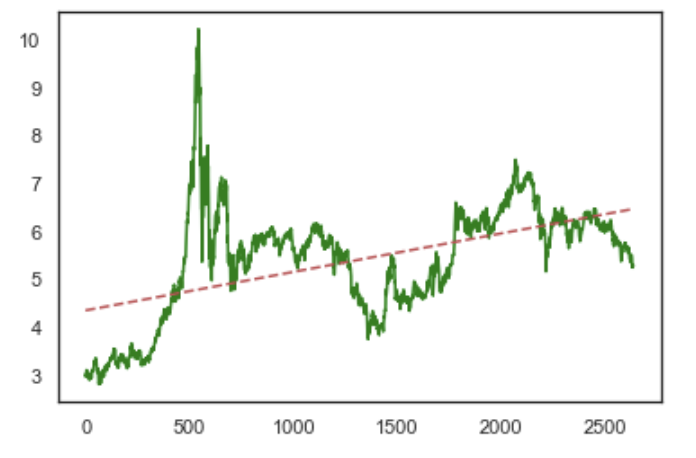

# 根据上面计算的结果,我们绘制一个收盘价走势图和一条y=ax=b的直线

plt.plot( x, y, linestyle='-', color='green' )

plt.plot(x, 0.00099414*x + 1.9, linestyle='--', color='r') # 这个是根据最后计算的“斜率”和“截距”,再叠加绘制的斜线

2.2. 沪深300线性回归的年化,年化8.5%

之前计算的沪深300最佳拟合的直线,斜率和截距:

plt.plot(x, 0.00099414*x + 1.9, linestyle='--', color='r') # 这个是根据最后计算的“斜率”和“截距”,再叠加绘制的斜线

沪深300,如果按照上面的直线来看,那:

起始点:1.9

终点:y=ax+b,即y=0.00099414*x + 1.9,最后的x,其实是x轴的个数,是:df.shape[0],也就是行数:x=2832;那么计算的y = 0.00099414 * 2832 + 1.9 = 4.71540448

按照上面的计算:

import math

begin = 1.9

end = 4.71540448

year = 2832/255.0

# 年化收益率计算

rate = math.pow(end / begin, 1.0 / year) - 1

print('开始价=%s, 最终价=%s, year=%s,年化收益率=%s' % (str(begin), str(end), str(year), str(rate)))

开始价=1.9, 最终价=4.71540448, year=11.105882352941176,年化收益率=0.0852895190354479

2.3. 沪深300首尾点的年化,4.72%

如果不考虑中间的波动,那沪深300的年化收益率计算:

import pandas as pd

import math

df=qs.get_data('510300')

begin = df['close'][0]

end = df['close'][-1]

year = df.shape[0]/255.0

# 年化收益率计算

rate = math.pow(end / begin, 1.0 / year) - 1

print('开始价=%s, 最终价=%s, year=%s,年化收益率=%s' % (str(begin), str(end), str(year), str(rate)))

开始价=2.004, 最终价=3.345, year=11.105882352941176,年化收益率=0.047211214375309396

2.4. 中证500线性回归,斜率0.0008

对比看下中证500斜率如何

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

from sklearn.linear_model import LinearRegression

df=qs.get_data('510500')

model = LinearRegression()

model

x = np.arange(df.shape[0])

y = df['close']

X = x[:, np.newaxis]

model.fit( X, y )

print( model.coef_ ) # 斜率 0.00080245,就是y=ax+b的a

print( model.intercept_ ) # 截距 4.353948387096773,就是y=ax+b的b

# 根据上面计算的结果,我们绘制一个收盘价走势图和一条y=ax=b的直线

plt.plot( x, y, linestyle='-', color='green' )

plt.plot(x, 0.00080245*x + 4.353948387096773, linestyle='--', color='r') # 这个是根据最后计算的“斜率”和“截距”,再叠加绘制的斜线

2.5. 中证500线性回归的年化

计算中证500最佳拟合的直线,斜率和截距:

plt.plot(x, 0.00080245*x + 4.353948387096773, linestyle='--', color='r') # 这个是根据最后计算的“斜率”和“截距”,再叠加绘制的斜线

起始点:4.353948387096773

终点:y=ax+b,即y=0.00080245*x + 4.353948387096773,最后的x,其实是x轴的个数,是:df.shape[0],也就是行数:x=2635;那么计算的y = 0.00080245 * 2635 + 4.353948387096773 = 6.468404137096773

按照上面的计算:

import math

begin = 4.353948387096773

end = 6.468404137096773

year = 2635/255.0

# 年化收益率计算

rate = math.pow(end / begin, 1.0 / year) - 1

print('开始价=%s, 最终价=%s, year=%s,年化收益率=%s' % (str(begin), str(end), str(year), str(rate)))

开始价=4.353948387096773, 最终价=6.468404137096773, year=10.333333333333334,年化收益率=0.039050907738202856

2.6. 中证500首尾点的年化

中证500年化收益率:

import pandas as pd

import math

df=qs.get_data('510500')

begin = df['close'][0]

end = df['close'][-1]

year = df.shape[0]/255.0

# 年化收益率计算

rate = math.pow(end / begin, 1.0 / year) - 1

print('开始价=%s, 最终价=%s, year=%s,年化收益率=%s' % (str(begin), str(end), str(year), str(rate)))

开始价=3.021, 最终价=5.279, year=10.333333333333334,年化收益率=0.055499799550948525

3. 总结

如果用最佳拟合直线,那么沪深300的年化是8.5%,中证500的年化是3.9%

如果是按照收盘价的首尾点来计算,那么沪深300的年化是4.72%,中证500的年化是5.55%

为什么最佳拟合直线和首尾点计算的年化差异这么大?还是因为今天2024年1月15日,收盘价跟最佳拟合直线的差距很大,自然会有很大的偏差,如果哪天能所谓的“价值回归”或是就应该是这个价,那2者会慢慢合理起来。

波动很大,但是最终的结果,还是能达到5%左右的年化收益率。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- 【第七在线】智能商品计划:重塑服装行业的供应链管理

- 【Python数据可视化】matplotlib之设置子图:绘制子图、子图共享x轴坐标

- QT上位机开发(多线程处理)

- Dockerfile语法和简单镜像构建

- 【EI会议征稿通知】2024年第四届人工智能、自动化与高性能计算国际会议(AIAHPC 2024)

- 2024年湖北助理工程师职称(初级职称)申报条件解析

- RS485转WiFi工业路由器在冷链物流温度监控中的应用

- python运行警告_ UserWarning: To copy construct from a tensor

- js Array.every()的使用

- 第11章 GUI Page507 步骤三十五:处理应用退出事件