Alphalens因子分析(2) - 低换手率因子秒杀98%的基金经理?

上一篇笔记,我们已经为因子分析准备好了数据。这一篇笔记,我们就进行因子分析。分析过程在 Alphalens 中非常简单,核心是读懂它的报告。

Alphalens 框架

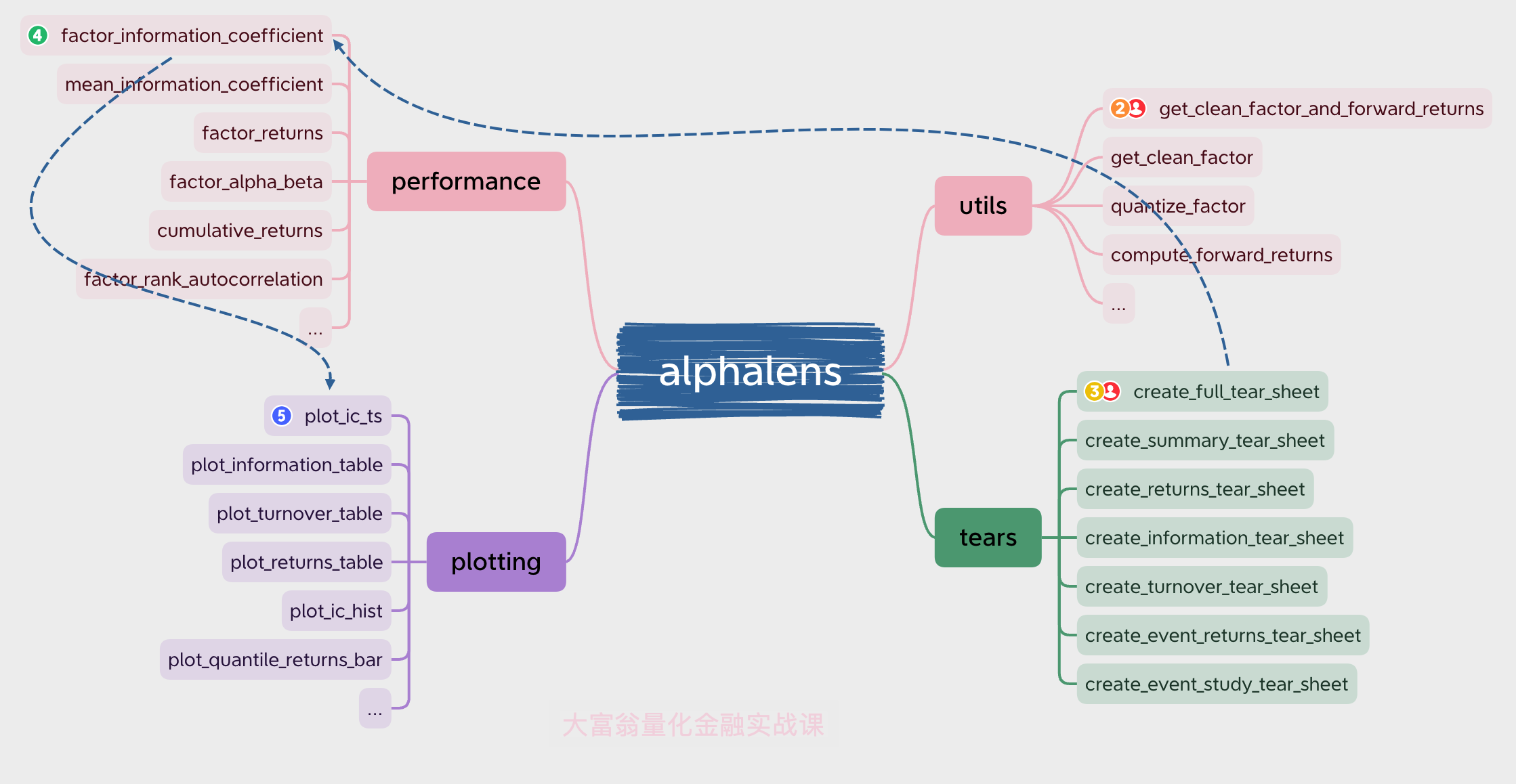

Alphalens 的主要模块是 utils, tears, performance 和 plotting。

utils 主要功能是提供数据预处理,我们已经在上一篇笔记中,已经使用过 get_clean_factor_and_forward_returns 这个方法,实际上是由quantize_factor get_clean_factor和compute_forward_return 这样三个方法构成的。

在这个方法运行时,它会输出这样的提示信息:

Dropped 4.1% entries from factor data: 4.1% in forward returns computation and 0.0% in binning phase (set max_loss=0 to see potentially suppressed Exceptions).

max_loss is 35.0%, not exceeded: OK!

它涉及到因子分析框架的几个步骤,在我们的课程中,对其原理有详细讲解。作为一个快速入门,我们就跳过这些细节。我们只要知道,看到最后的 not exceeded: OK!就大功告成。

这张导图显示了Alphalens的模块组织情况:

performance 模块提供因子分析的基础功能,plotting 模块提供图形绘制功能。而 tears 模块则是将 performance 与 plotting 的操作组合起来,向用户生成报告。

utils 与 tears 模块是用户接口,我们可以只使用这两个模块中的功能,而不去管 performance 与 plotting 模块具体是怎么工作的。

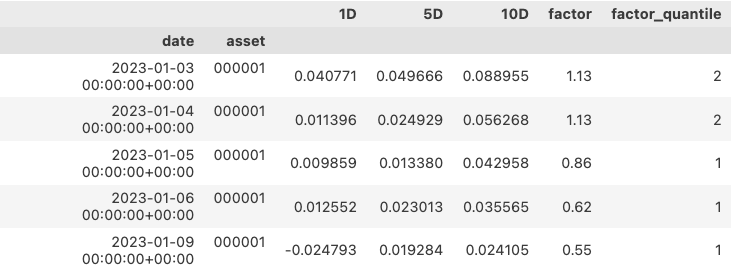

现在,我们来查看 factor_data(请回顾上一篇笔记,以了解这个数据是如何生成的):

列"1D"等代表了对应行所属的时间戳之后的 N 天的收益。factor 则是当时的因子值,factor_quantile 则是该因子在当天中的分层。因此,第一行记录表明,对于 000001 这个标的,在 1 月 3 日,因子为 1.13,属于第二组(由小到大,从 1 开始)。该资产在随后的一天、五天和十天内,累计涨跌幅分别为 4%, 4.9%和 8.8%。

接下来的分析,我们可以直接使用 create_full_tear_sheet 方法,来生成一个完整而全面的报告。不过,出于讲解的方便,我们将把 create_full_tear_sheet 方法拆开,一步步地分析它的实现。

回报分析

我们首先最关心的,可能是因子回报。回报分析尽管没那么可靠,但它既感性,又性感,毕竟,比起波动率、IC 这些客观但毫无感情而言的统计学概念而言,我们都更喜欢钱!

from alphalens.performance import mean_return_by_quantile

mean_return_by_q_daily, std_err = mean_return_by_quantile(

factor_data, by_date=True)

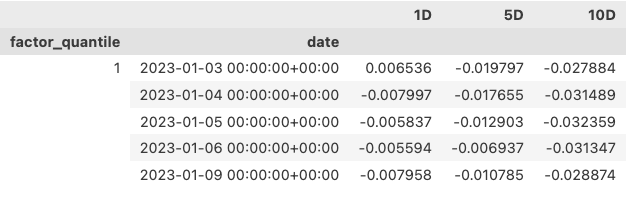

mean_return_by_q_daily.head()

我们得到的结果如下:

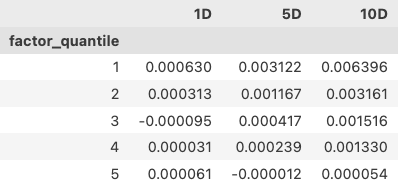

结果只显示了第 1 组的前几期数据。这个数据过于详尽,作为概览,我们更希望给出它的摘要信息。这可以通过设置 by_date = False 来实现:

这样我们得到的因子分层第一组,它的日回报是0.063%。如果按250天来计算年复利的话,我们会得到年化17.05%的回报,就凭这一个因子,你已经秒了98%以上的公墓(此处无错别字)基金经理了!

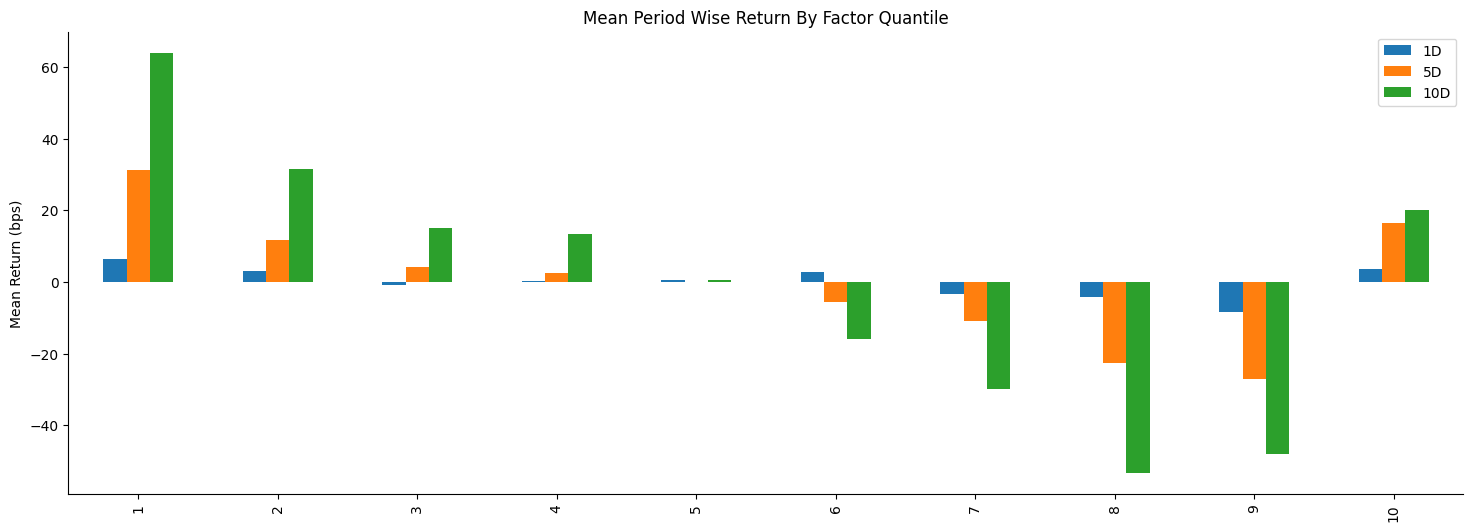

与之配对的绘图函数是 plot_quantile_returns_bar:

import seaborn as sns

from alphalens.plotting import plot_quantile_returns_bar

plot_quantile_returns_bar(mean_return_by_q_daily)

sns.despine()

这里我们使用了seaborn的despine函数来去掉上方和右边的spine线。

从图来看,这个因子不错。它表现出较好的单调性,也就是随着分组号增加,因子表现在变差。注意,我们的因子是换手率因子,在分层中,组号低的,正好就是低换手率! 如果因子能表现出较好的单调性,我们不仅可以靠做多获得收益,还可以通过做空来使收益倍增!

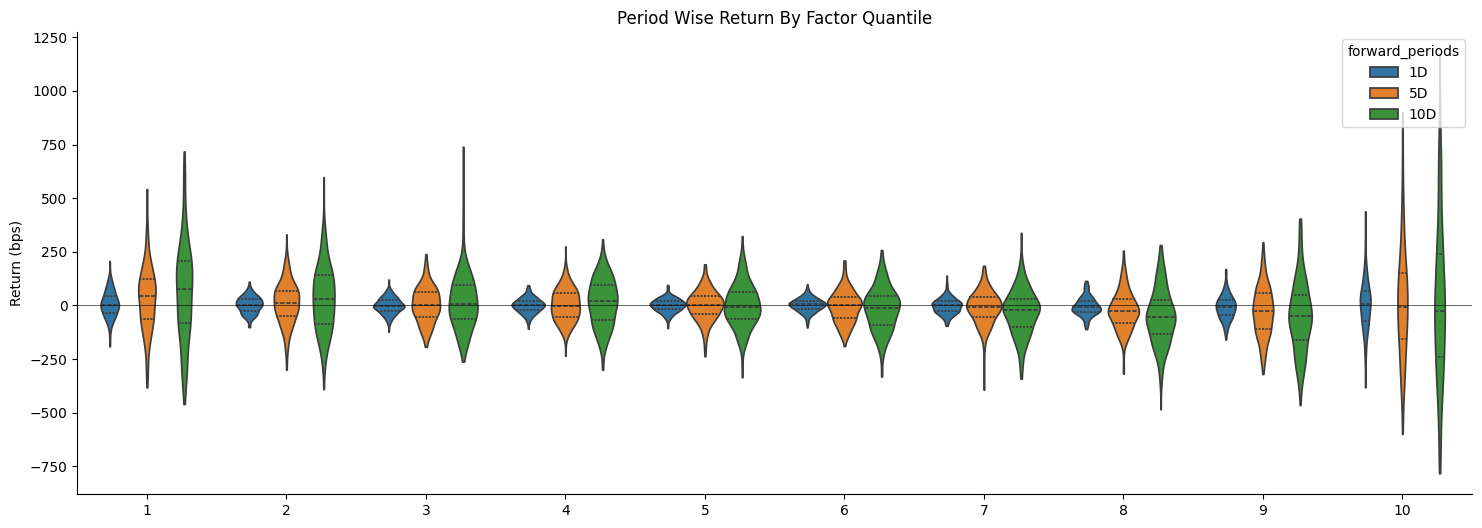

不过,单凭一个日均收益来判断因子不太可靠,我们还得看看回报的统计学特征,看看这些收益,是否是由少数几笔意外收入贡献的。这时候我们就需要violin图:

from alphalens.plotting import plot_quantile_returns_violin

plot_quantile_returns_violin(mean_return_by_q_daily)

sns.despine()

!!! note

此时要注意, 在生成mean_return_by_q_daily时,by_date参数必须为True。否则,我们得到的是一些标量,是不具有统计学特征的。

我们得到的图如下:

我们来分析第1组的数据。可以看出(当然图有点小,你可能啥也看不出来,自己拿数据试吧!),至少比较接近正态分布,没有很长的尖峰,这说明正的收益并不是少数几笔带来的。反观第3组的10日收益,它出现了很长的尖峰,这说明可能出现了离群值。

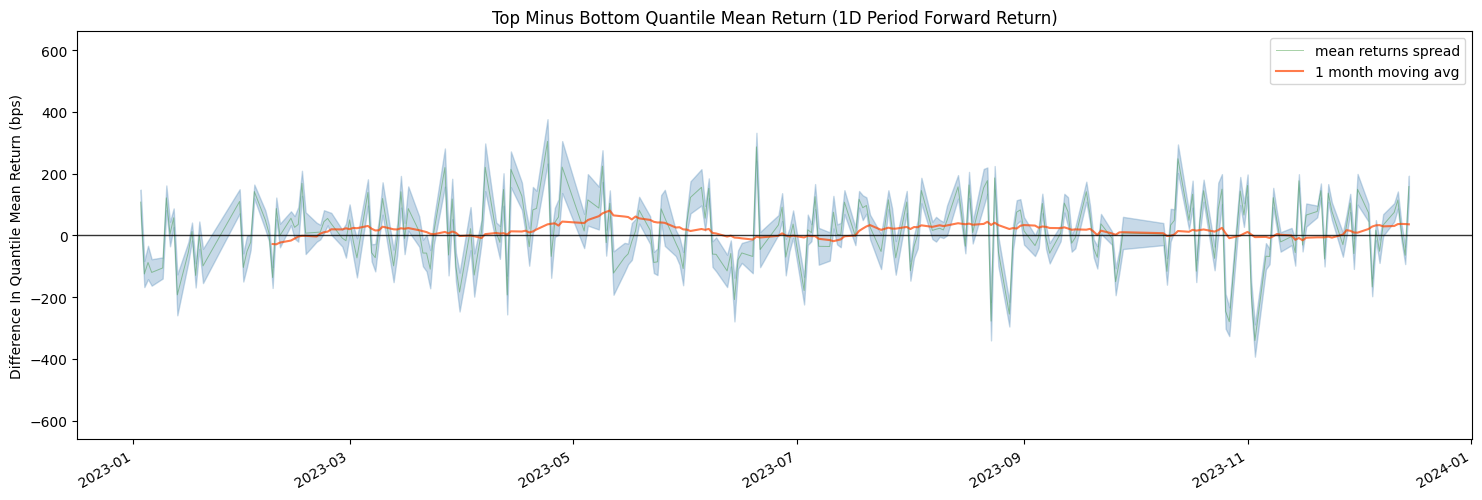

我们还可以查看最大的一组因子与最小的一组因子之间的利差。

from alphalens.performance import compute_mean_returns_spread

from alphalens.plotting import plot_mean_quantile_returns_spread_time_series

qrs, ses = compute_mean_returns_spread(mean_return_by_q_daily,upper_quant=1, lower_quant=9,std_err=std_err)

plot_mean_quantile_returns_spread_time_series(qrs, ses)

最终我们得到了下图(这里只取了1天):

红色的线是月线。我们可以看到,多数时间,它比较明显地、稳定地居于零轴之上,这说明,基于低换手率的多空策略,能取得较好的收益。

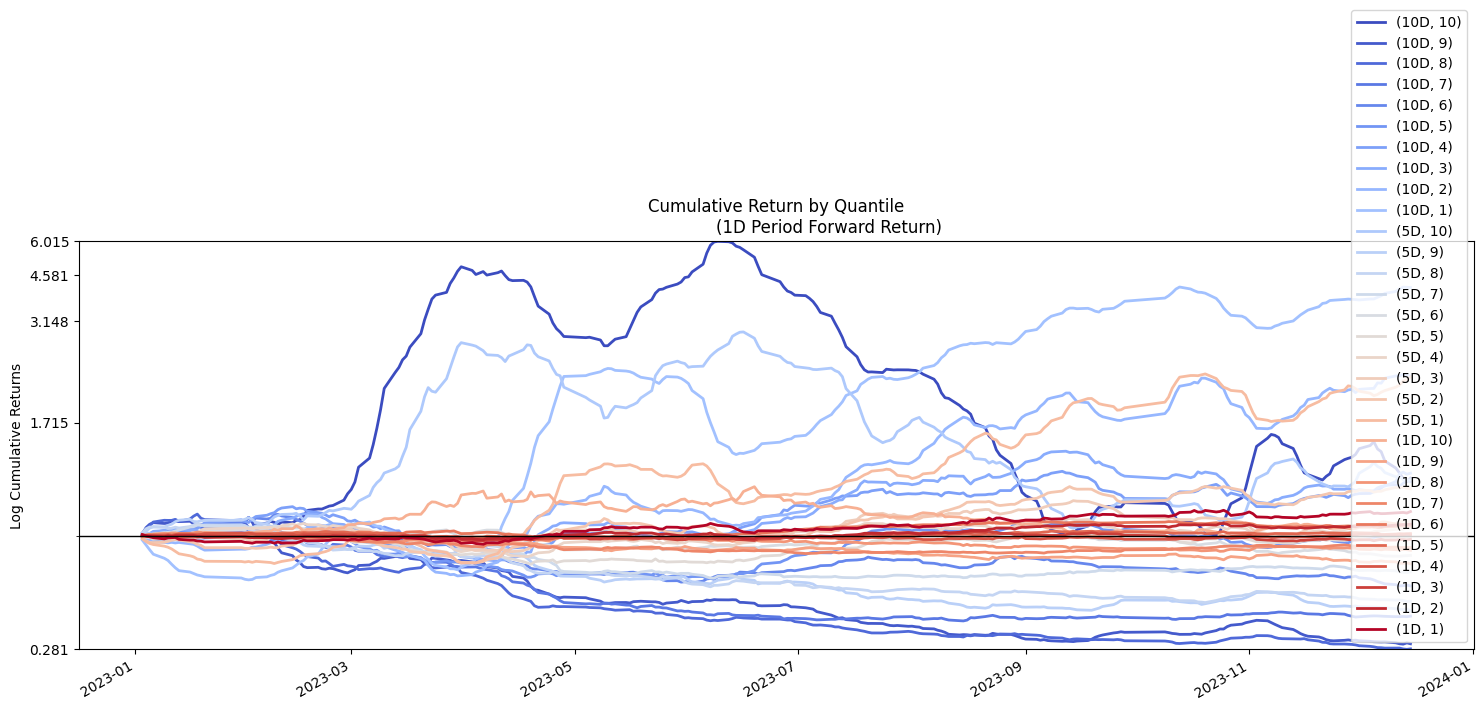

最后,我们以累积回报率分析作为本篇笔记的结束。这可能也是初学者最喜欢的曲线:

from alphalens.plotting import plot_cumulative_returns_by_quantile

mean_return_by_q_daily, std_err = mean_return_by_quantile(

factor_data, by_date=True)

plot_cumulative_returns_by_quantile(mean_return_by_q_daily, period='1D')

我认为这里alphalens出现了一个错误。我们要求它只绘制以1天为单位的各分层的累积回报,但它却附赠了5天和10天的轨迹,但这增加了读图的难度,因此我们并不领情。

从累积回报图来看,如果我们能把该因子与一些正确的择时因子组合在一起,就能获得巨大的收益。即便如此,在1日累积回报中,最好的(也就是分组为1)数据表明,仍然能实现一个正收益。

刚刚我们展示的是分层因子回报。Alphalens还提供了因子作为整体的回报计算和绘图。在我们这个例子中,这样做并没有意义,因为是低换手率产生价值,而不是换手率产生价值。

原文发布在大富翁量化。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- LeetCode[27]移除元素

- 二分查找算法的概念、原理、效率以及使用C语言循环和数组的简单实现

- 3578:车厢重组

- 堆结构(算法村第十四关青铜挑战)

- 2023年全球软件架构师峰会(ArchSummit深圳站):核心内容与学习收获(附大会核心PPT下载)

- 第9章-第4节-再谈Java中的反射

- 知识笔记(七十二)———链式语句中table用法

- 深度学习中的各种学习技术:监督学习、无监督学习、半监督学习、主动学习、自监督学习............

- 设置了uni.chooseLocation,小程序中打不开

- 洛谷P5731 【深基5.习6】蛇形方阵(C语言)