A股贵如金?Python量化验证AH股溢价效应,跟着买15年18倍?

2023年9月15日,A股中国人寿的收盘价为35.64元人民币,同一天港股的价格却仅为12.1元港币,折合人民币11.1元,两者相去甚远。

但深究后会发现,两个股票代表的是同一家公司。

中国人寿在香港和上海都发行了股票,无论在哪个交易所持有它的股票,享有的股东分红、投票等权利都一模一样。

这不禁让人好奇,为什么同一家公司的股票,A股价格会比港股贵那么多?其他公司也是如此吗?

我们能否买港股股票到A股卖出赚取差价,或根据价差背后的信息来构建一个量化策略呢?

01 AH股溢价现象

1 AH股溢价现象

有一定交易经验的朋友都知道,很多公司会选择在多个不同市场同时上市。

比如美团、阿里、京东等,就同时在美股和港股上市。

这样做可以扩大融资渠道,并且境外还能进行美元融资。

此外也有很多公司选择在沪深交易所和港交所同时上市,现在一般有以下两种方法实现:

根据公司法,同一公司在A、H股上市的股票是同股同权的,即享受的分红、投票等权利均一模一样。

理论上股价也应当相同,但将两地上市的股票进行对比会发现,A股价格会普遍高于H股。

这一现象被称为AH股溢价现象。

2 溢价主因

AH股溢价现象产生的原因有很多,最重要的是A股和港股是两个完全独立的交易市场。

尽管同一公司的股票同股同权,但A股买入后是无法平移到港股卖出的,反之亦然。

如果可以完全平移的话,价差也早已不复存在。

比如2017年某马赛克市场就存在着很多不同的交易所。

这些交易所中冰糖橙的价格各不相同,部分价差甚至高达10%,但冰糖橙可以在交易所间自由转移。

当时我们就会在一些交易所低价买入,再转到其他交易所高价卖出,以此实现无风险套利。

但也因为套利者的存在,各交易所之间的价差会很快被抹平,这种机会也就逐渐消失了。

3 其他原因

至于其他造成AH股溢价现象的原因还有很多,比如两边不同的税务制度、监管环境及投资者结构和成熟度都导致了股价不同。

更多具体的原因如下图所示:

当然以上种种仅是表层原因,真正的核心原因不方便讲,想必大家心里也都清楚。

至此我们了解了同一公司的AH股长期存在价差,那价差的背后是否蕴含着交易机会呢?

02 AH股溢价统计

1 AH股数据

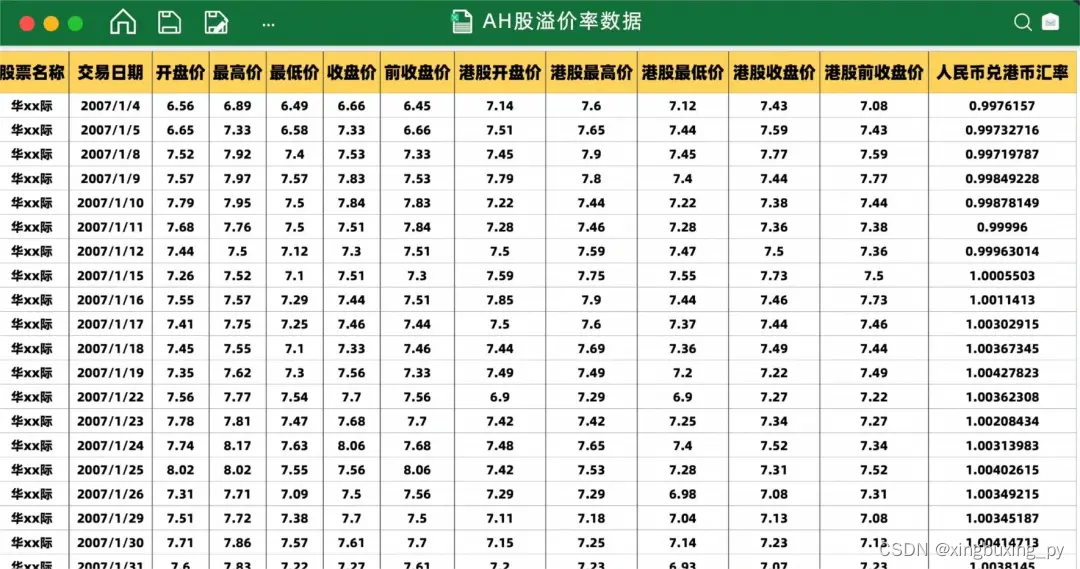

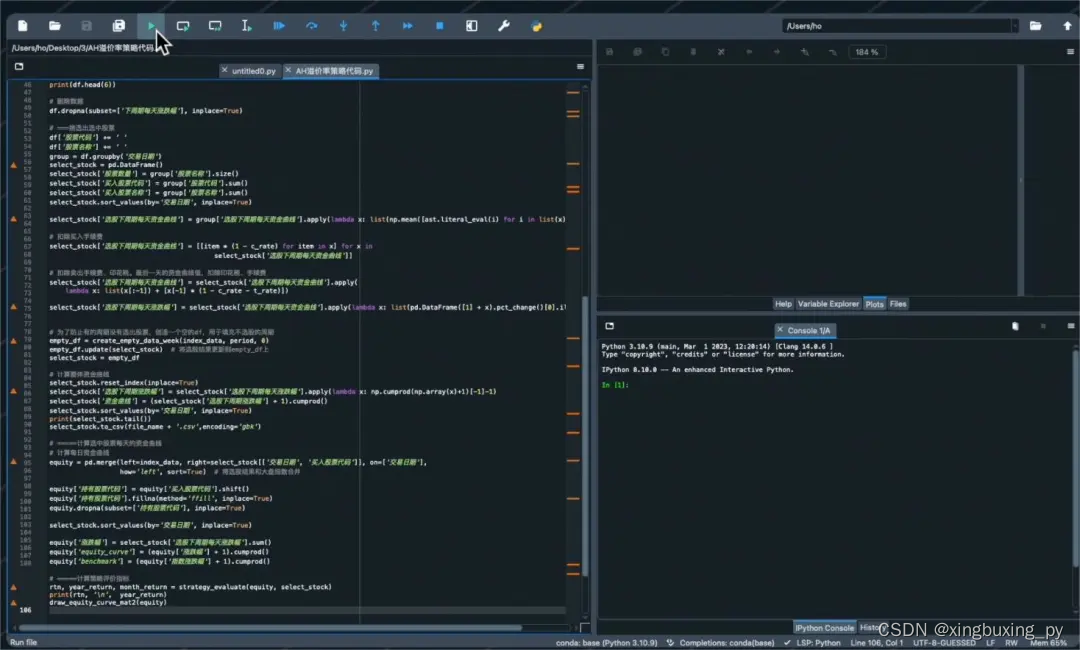

要进行上述研究,我们需要找来相应的AH股数据,并编写Python代码,分析AH股的溢价情况。

相关的数据我已经为大家准备好了,包含了所有AH股同时上市的股票和它们在AH股每天的开高收低价格。

甚至还有人民币兑港币的汇率数据,以便两个市场的股价都可以用人民币计价。

懂行的朋友应该都能看出数据的珍贵。如果你需要的话,可以在评论区留言和我交流,都是可以直接免费发给你的。

2 AH溢价率计算

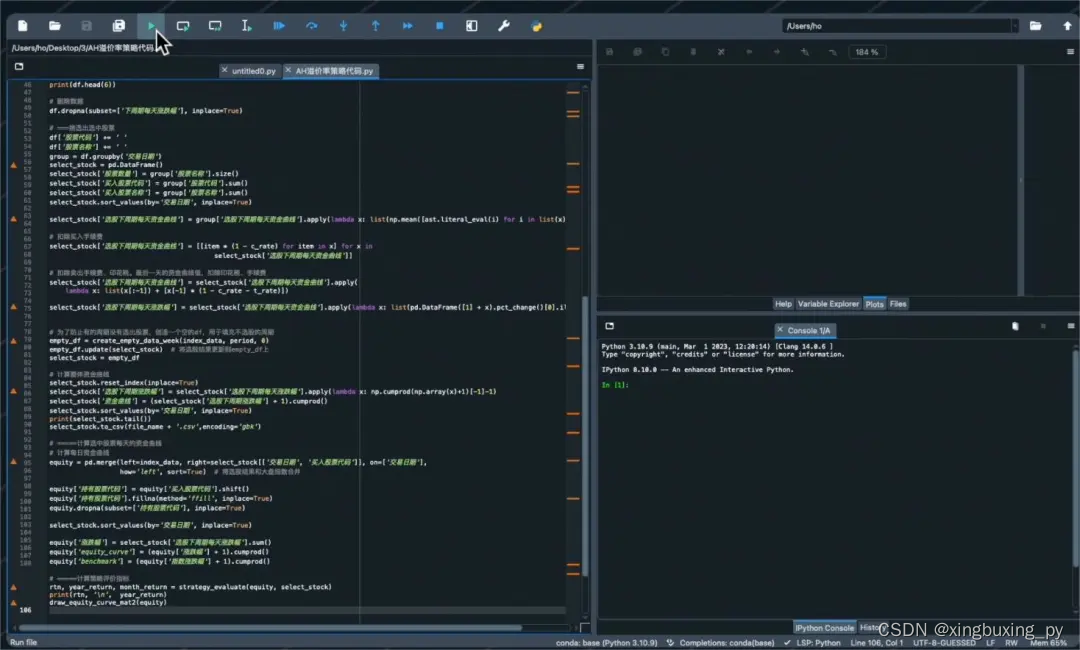

有了相应的数据,我们就可以借助Python代码对AH股价差进行分析。

先计算股票每天的AH股溢价率,即同一公司A股价格比港股价格高的比率,计算公式如图所示:

比如某公司A股价格为12元,港股价格为10元,则对应的AH溢价率为20%。

同理我们可以算出所有两地上市股票的整体AH溢价率。

截至2023年6月30日,共148只股票同时在A股和港股上市,它们的平均溢价率是114%,即这些股票的A股平均价格是H股价格的2倍多。

3 溢价率变化图

我们还计算出了AH股整体溢价率每天的变化图:

溢价率在2014年降至最低点20%,其他时间大多维持在100%左右。

也就是说A股相对于港股长期存在溢价,反映到估值上则是A股的估值普遍高于港股。

更进一步,溢价率指数在市场底部相对较低,而随着牛市的兴起溢价率也会上涨。这也从一定程度上反映了市场的情绪波动。

4 溢价率分布

理论上讲AH股溢价率应该越低越好,指标越低,代表A股股票处于超跌或低估状态,后续更易反转。

高溢价率则意味着A股在短期内被过分炒作或高估,后续有下跌的风险。

除此以外我们还统计了2023年5月底所有溢价率高于100%的股票,共65只,它们在未来一个月的平均涨跌幅是-1.04%。

而其他84只溢价率低于100%的股票在未来1个月上涨了0.14%。

以上似乎也都能证明AH股溢价率越低,股票未来收益越高这一理论。

但我们不能只看一个月的数据就得出结论,还是要拿整体数据说话,去计算每个股票每天的溢价率。

再结合Python代码构建买低溢价率股票的策略,看看在历史上买溢价率低的股票到底能不赚钱。

03 AH股溢价率策略

1 策略构建

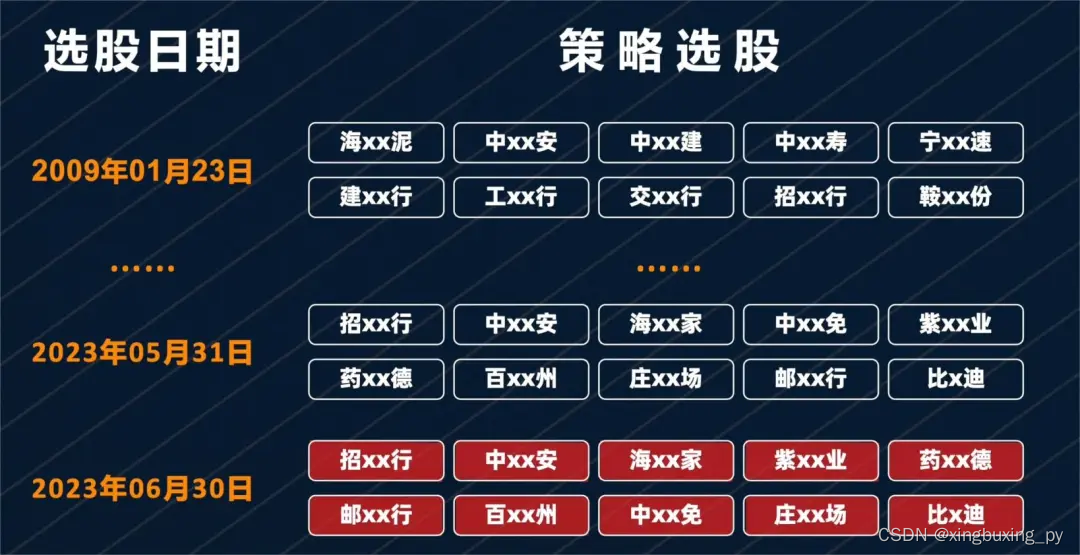

首先假设每月最后一个交易日结束后,把所有在AH两地同时上市的股票按溢价率从小到大进行排序。

删除当时处于ST/退市/停牌及上市未满一年的股票,挑选出此时溢价率最小的10只。

比如2023年1月31日溢价率最低的是招商银行,为-6%,中国平安为-2.64%,即它们A股价格比港股更便宜。

选出股票后我们在下个月第一个交易日开盘去均仓买入。

一直持有至下个月最后一个交易日收盘,全部卖出。

再重新选择下个月AH溢价率最小的10只股票,并在下下个月的月初买入,如此循环往复。

2 举例说明

比如2023年5月31日,根据策略选出以下10只溢价率最低的股票:

就在6月1日买入并一直持有至6月30日卖出,再重新选择符合条件的股票。

假设我们一开始投入一笔钱去交易这个策略,最终是赚是亏?

要验证这个想法,就需要借助相关历史数据和Python代码,如果你需要的话,可以在评论区留言和我交流,都是可以直接免费发给你的。

3 策略结果

程序运行结果如图所示:

代表策略的橙色曲线从一开始的1块钱涨到了9.94元,远超代表大盘的沪深300指数。

分年度看,策略年化收益有17.21%,最大回撤也只有33.71%。

要知道这个策略是永远满仓运行的,当市场暴跌时策略也会下跌,但相对跌幅较小。

04 溢价率分组统计

1 前20%选股

我们还可以不仅只看溢价率前10的股票,还可以看溢价率最低的前20%的股票,这样更有说服力。

比如有150只股票同时在AH股上市,前20%就是30只,我们需将它们一并买入。

我们只需修改一下代码,运行程序即可。如果你需要数据和代码的话,可以在评论区留言和我交流,都是可以直接发给你的。

2 策略结果

程序运行结果如图所示:

代表策略的橙色曲线从1元变为了6.86元,同样跑赢了代表大盘的沪深300指数。

由于该策略的持股较多,我们还可以把它当作一个每月调仓的指数,调仓规则是选择溢价率最低的前20%的股票。

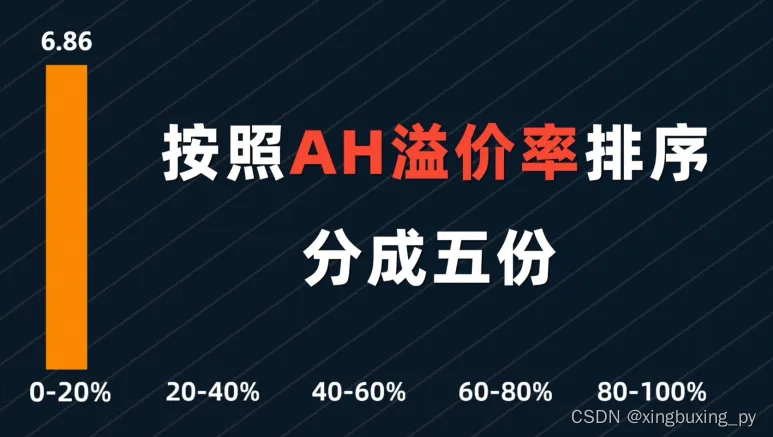

3分组统计

我们甚至还可以看溢价率前20%-40%、40%-60%、60%-80%及80%-100%的股票表现,也就是把所有股票按AH溢价率从小到大分为5组。

最终结果如图所示:

可以明显发现AH溢价率越低的股票未来收益越高,这也说明溢价率对股票未来的涨跌有显著的预测作用。

05 策略拓展

至此我们研究了AH股溢价率并据此构建了一个切实可行的量化策略。

我们还能在这个基础策略上做哪些拓展呢?

比如基础策略中是买AH股溢价率最低的A股股票,买相应的港股股票又会如何?

又或者在选出溢价率最低的一批股票后,结合其他财务或量价指标做进一步筛选呢?

这些都可以问我拿了数据和代码后自己去做验证,相信应该会有不错的结果。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!

- Python教程

- 深入理解 MySQL 中的 HAVING 关键字和聚合函数

- Qt之QChar编码(1)

- MyBatis入门基础篇

- 用Python脚本实现FFmpeg批量转换

- TS的高级类型

- MathType中文网站2024最新版本下载及嵌入word教程

- JavaScript——document.write

- Namp扫描工具的使用

- 向表达式添加括号后的最小结果

- 【Python_PySide6学习笔记(三十一)】基于PySide6实现自定义串口设备连接界面类:可实现串口连接断开、定时发送等功能

- windows+ubuntu离线安装翻译软件有道词典

- 力扣经典面试题——搜索二维矩阵(两次二分搜索)

- C++ Builder XE关于TDateTime批量加减时间TTimerPiker的设置

- 基于Java+SpringBoot+vue+elementui的校园文具商城系统详细设计和实现