小微企业在银行信贷相关产品和机器学习建模案例_论文科研_企业调研

各银行小微企业贷款业务

互联网的时代,大量新信息技术的涌现和网络的无处不在,想要抢占这片金融天地,必须重视小微金融业务,小微企业是一直具有重大潜力的客户,商业银行、消金公司发展小微信贷业务可以拓宽自身客户群以及培育新的利润增长点。

但是小微企业的经营风险较大,使得对其开展信贷业务也面临着一定的风险,想要更好地发展小微企业信贷业务,必须紧跟时代的步伐,结合小微企业信贷的特点来开展小微企业信贷业务,创新与加强小微企业信贷业务专业人才的培养成为了关键。创造出完全满足市场需求的金融产品,强化风险管理,才能赢得胜利,创造更高的价值。未来,银行小微金融服务也朝着数字化方向发力。

小微企业信贷产品如下

工商银行

? ? e企快贷

面向小微企业的房产抵押类线上融资产品,支持以居住用房、办公用房、商业用房、工业用房、建设用地使用权做为抵押物,贷款资金仅用于生产经营活动。

? ? 国担税务贷

工商银行联合国家融资担保基金有限责任公司,基于客户纳税、经营等数据,面向小微客户推出的一款信用类贷款产品。

? ? 国网电e贷

工商银行联合国家电网基于用电、税务、结算、征信等多维数据,面向小微企业、小微企业主推出的线上融资产品,贷款资金可用于交纳电费和日常生产经营。

? ? 小企业周转贷款

企业经营2年以上,纳税1年以上,有固定的营业场所,无亏损。

? ? 数字供应链融资(线上贷款)

企业经营正常,有固定的营业场所,无亏损、无不良信用记录。我行依托核心企业信用,由场景和交易数据驱动系统智能决策,为供应链各环节客户在线提供的贸易融资服务。

? ? 经营快贷

生产经营满一年、信用记录良好、工行开立账户存款、结算贡献较高的小微企业及个体工商户。

农业银行

? ? 账户e贷

主要以小微企业及其企业主的账户行为、税收、工商、社保、水电、发票、交易流水等内外部数据为依据,通过网上银行、掌上银行等电子渠道,为客户提供在线自助循环贷款的网络融资产品。

? ? 首户e贷

主要面向工商注册1年以内的小微企业法人客户,以小微企业及其企业法定代表人的资信情况为依据,运用大数据技术进行分析评价,通过网上银行、掌上银行等电子渠道,为符合条件的优质小微企业提供的在线自助循环贷款网络融资产品。

? ? 抵押e贷

以农业银行认可的优质房产抵押作为主要担保方式,对符合条件的小微企业办理的在线抵押贷款业务。

? ? 纳税e贷

以小微企业及小微企业主的金融资产、房贷、税收等数据为依据,通过网上银行、掌上银行等电子渠道,为客户提供可循环使用、纯信用方式的小微企业网络融资产品。

中国银行

? ? 惠如愿·知惠贷

是指中国银行接受小微企业合法拥有的、依法可以转让的专利权,向借款人发放本外币贷款等提供授信的业务。主要针对国标小型、微型企业。

? ? 银税贷

经税务局认定的最新纳税信用等级为A、B级企业。企业持续经营年限在2年以上,企业、实际控制人及配偶信用记录良好。近24个月年平均纳税总额(增值税纳税额+企业所得税缴税额)在5万元以上。按时申报或足额缴税,原则上前24个月的增值税纳税申报记录缺失不超过两期。

中国建设银行

? ? 商户云贷

为商户客群专属定制的低门槛贷款产品只需信用状态良好的商户、具备正常交易数据且经工商登记成立时间1年以上即可办理。

? ? 结算云贷

对结算稳定并形成一定资金沉淀的小微企业发放的,通过互联网渠道办理的全流程自助信用贷款业务

? ? 善新贷

通过线上线下相结合模式,面向国家及省、自治区工信部门认定的“专精特新”小微企业,发放的用于满足其生产经营需求的人民币流动资金贷款业务。

? ? 供应贷

针对优质核心企业的应收账款作为质押,最大金额可达1000万元。

? ? 商盟贷

4-6户企业组团融资,最大金额可达3000万元。

? ? 保贷通

企业可向建设银行合作的保险公司购买小微企业贷款保险产品,即可向建设银行申请办理最高达2000万元的贷款。

? ? 网银循环贷

针对客户需求短、频、急特点,建设银行还推出了网银循环贷,企业随时根据自身资金安排在网银上办理支用和还款,随借随还,节约贷款利息,提高资金使用效率,最大金额可达1000万元。

? ? 速贷通

无企业成立年限限制,产品特点是无需评级、审批快,材料齐备5个工作日内即可实现放款,最大金额可达2000万元。

交通银行

? ? 线上抵押贷

针对符合交行准入标准的借款人,及其提供的交行认可的满足线上评估条件的抵押物,采用“线上评估授信审批+线下标准化核实调查”相结合的方式,将房产评估、授信申请、额度审批环节线上完成,抵押物核实、贷前调查、合同签订、抵押办理环节线下办理,贷后管理线上线下相结合的小微客户授信业务。

? ? 线上税融通

针对符合交行准入标准的借款人,以其经营实体在税务机关申报、记录的纳税数据作为额度核算主要依据,运用数据分析技术进行分析评价,向其发放的用于经营实体日常周转的小微企业授信业务。

? ? 普惠e贷

小微法人企业(非国家企事业单位、非个体工商户)由企业法定代表人完成申请操作。

中国邮政储蓄银行

? ? 小企业快捷贷

融合线上数据分析与线下人工调查技术,为小企业客户提供快速授信、便捷用信的流动资金贷款业务。

? ? 小微易贷

面向符合邮储银行准入标准的小微企业,利用互联网、大数据技术并结合企业在邮储银行综合贡献度或者纳税信息、增值税发票信息,向其发放的短期网络全自助流动资金贷款业务。

? ? 极速贷

向信用状况优质的经营者(农户、商户)提供的,用于满足生产经营活动资金需求的线上贷款。

兴业银行

? ? 兴惠贷

面向个体工商户、小微企业主、持有小微企业10%及以上股份的自然人股东及农户发放,用于补充借款人在实体生产经营活动中所需的周转资金,贷款额度最高可达1000万元,贷款期限最长可达10年。

? ? 快经贷

面向个体工商户、小微企业主、农户;依托优质抵押物,申请更便捷,审批更迅速;贷款额度最高可达抵押物价值的7成;授信期限最长20年;可配置自助额度。

? ? 经营贷

面向个体工商户、小微企业主、农户;贷款额度高,最高可达抵押物价值的100%。还款方式灵活,担保方式多样;可配置自助额度。

? ? 自助循环贷

面向个体工商户、小微企业主、农户;自助额度最高可达300万元;授信期限长至10年,一次审批,循环使用;可使用个人网上银行、手机银行自助办理贷款支用及还款,支持随借随还。

? ? 兴溢贷

面向个体工商户、小微企业主、农户;满足存量房产抵押贷款客户再融资的需求;无需结清原贷款,押品价值再利用。

? ? 连连贷

面向个体工商户、小微企业主、农户;无需还本,直接续贷

申请便捷,审批迅速。

平安银行

? ? 新一贷

用于个人除购买住房以外其他合法消费或经营用途的无担保人民币贷款业务。

? ? 新微贷

企业:工商注册满15个月,经营良好;

申请人:法定代表人或第一大自然人股东(持股比例20%及以上);或个体工商户的经营者。

浦发银行

? ? 房抵快贷

针对个体工商户和小微企业,主要的产品为房抵快贷业务,只要有抵押物且连续经营满6个月以上并具备偿还能力的个体工商业主和小微企业均可申请。

微众银行

? ? 微业贷

为广大中小微企业提供的全线上申请流动资金贷款服务。一般纳税人企业、小规模纳税人企业或者个体工商户均可申请。

泰隆银行

? ? 随贷通

适用于平常暂时性需要资金周转,资质良好个体工商户、小微企业主。特点:3天内急速办理,手续简单方便,适用手机、柜面等多种渠道取款。随借随还,具有较高的灵活性,授信时间内可循环使用。

? ? 融e贷

贷款需求频繁、资金流正常以及资质良好的个体工商户、小微企业主。特色:渠道多,可以通过网上银行、手机银行等电子渠道实现发放、还贷操作。担保活,可提供保证、抵押、质押担保等方式。利率多样,可客户自主选择最低利率。

民泰银行

? ? 随贷通

一次授信,循环使用;随贷随还,按日计息;无手续费;贷款额度最高100万元;期限最长可达一年。对象:从事生产经营活动的自然人。用途:用于客户日常消费、生产经营、临时性资金周转用途。

苏宁银行

? ? 微商贷

纯线上,放款快,循环额度高;

产品类型:稅贷;

授信额度:最高100万;

年化利率:15%起;

借款周期:3、6、12、24期。

民生银行

? ? 网乐贷

循环额度高,还款方式灵活,下款快;

产品类型:稅贷;

授信额度:最高50万;

年化利率:10%起。

华润银行

? ? 金采贷

高件均,还款方式灵活,支持先息后本;

产品类型:发票贷;

授信额度:最高500万;

年化利率:8%起;

借款周期:3、6期。

小微贷机器学习建模案例-企业建模-论文科研参考

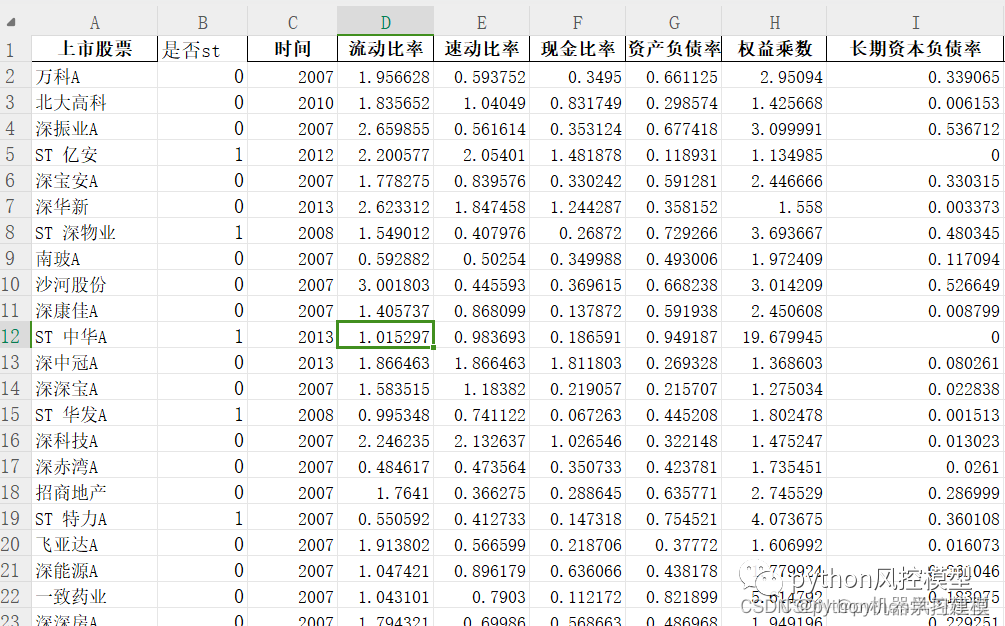

数据一览

该项目涉及几千只上市企业股票,覆盖十年以上历史数据,有数万数据集,是非常优质数据。

该项目数据集经过多年累积,包含几十个上市企业财务数据变量,流动比率, 速动比率, 现金比率, 资产负债率,权益乘数,长期资本负债率,应收账款与收入比,应收账款周转率,存货周转率,应付账款周转率,营运资金(资本)周转率等等。

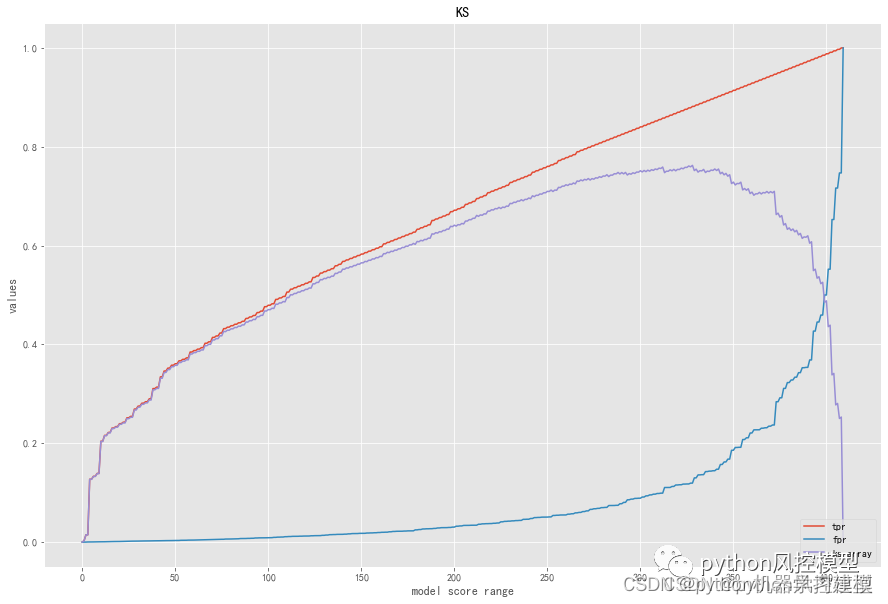

模型性能

由于前期做了大量数据收集准备工作,模型拥有几十个上市企业财务数据变量,模型准确率accuracy大于0.96,AUC接近0.95。这只是初步实验结果,通过多算法比较,调参,变量筛选,模型性能还有提升空间。模型性能非常优越,非常适合各大证券机构预测使用。

如下图模型AUC接近0.95,模型区分好st股票能力优越。

ks大于0.76,模型区分好st股票能力优越。

模型部署

模型可以封装为一个包,上传到服务器应用。

我方模型可以部署到web服务器,手机移动端APP,平板电脑APP,实现商业化应用。模型还具备快速批量预测功能,高效,快捷,准确。

模型商业化应用

用户通过web服务器,手机移动端APP或平板电脑APP使用中小微企业逾期预测软件。用户输入股票名字,软件自动输出信用分数,银行就可以贷款给信用分数高的小微企业,避开信用分数低的小微企业,进而减少投资贷款风险。

例如用户输入企业A名称,软件输出信用分为841分,则该企业逾期概率很低,可作为贷款投资的依据之一。

用户输入企业B名称,软件输出信用分为356分,则该企业逾期概率很高,建议不要贷款投资此企业。

模型除了能输出企业信用分数,还能输出该企业逾期的概率,概率值从0-1分布,概率越接近1,逾期的概率越高。

欢迎学习更多风控评分卡建模相关知识《python信用评分卡建模(附代码)》,我们提供专业评分卡模型等知识,实现自动化信用评分功能,打造金融风控信贷审批模型,降低风险。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!