指标体系构建-03-交易型的数据指标体系

参考:

本文参考

1.接地气的陈老师的数据指标系列

2.科普 | 零售行业的数据指标体系及其含义、应用阶段

3.”人货场”模型搞懂没?数据分析大部分场景都能用!

4.一分钟读懂广告投放各计费CPM、CPC等(公式推导干货)

5.AARRR百度百科

人货场分析维度:

货物属性。货物属性会直接影响到消费者购买行为:

购买频率:新鲜蔬菜水果购买频率高,米面油购买频率低

上市季节:新鲜蔬菜水果有当季产品,反季节的卖得贵也不好吃,米面油没啥季节性

产品价格:单品价格贵的就卖得少,趁便宜买,零散买,便宜的就批量买

购买渠道:如果有物流配送,大件硬通货(米面油)在线上买更省事,散件的就线下买,最好能现场试吃几个避免踩雷卖场属性,包含:

便利性:距离越近、越方便的菜场肯定越吸引人

整洁程度:越干净的菜场肯定更吸引人

产品丰富程度:菜品越丰富的菜场越吸引人

产品新鲜度:菜品越新鲜水灵的越吸引人

产品价格:因为铺租、人工不同,有的卖场就是死贵死贵的用户属性分析

注意,传统行业讲人货场,人指的是售货员,不是消费者。所谓人效指的是业务员平均产生的经济效益。但是互联网应用是APP对用户,没有销售概念,因此才把售货员改成用户,所谓人的分析,变成用户属性分析。

一提用户属性,很多同学条件反射的都是:性别、年龄、地域。问题是你的公司真的能采集到这么多真实的用户信息?而且这些字段不见得能看出啥,最典型的就是性别,男女比例差异常常只有几个点,能说明个屁问题。

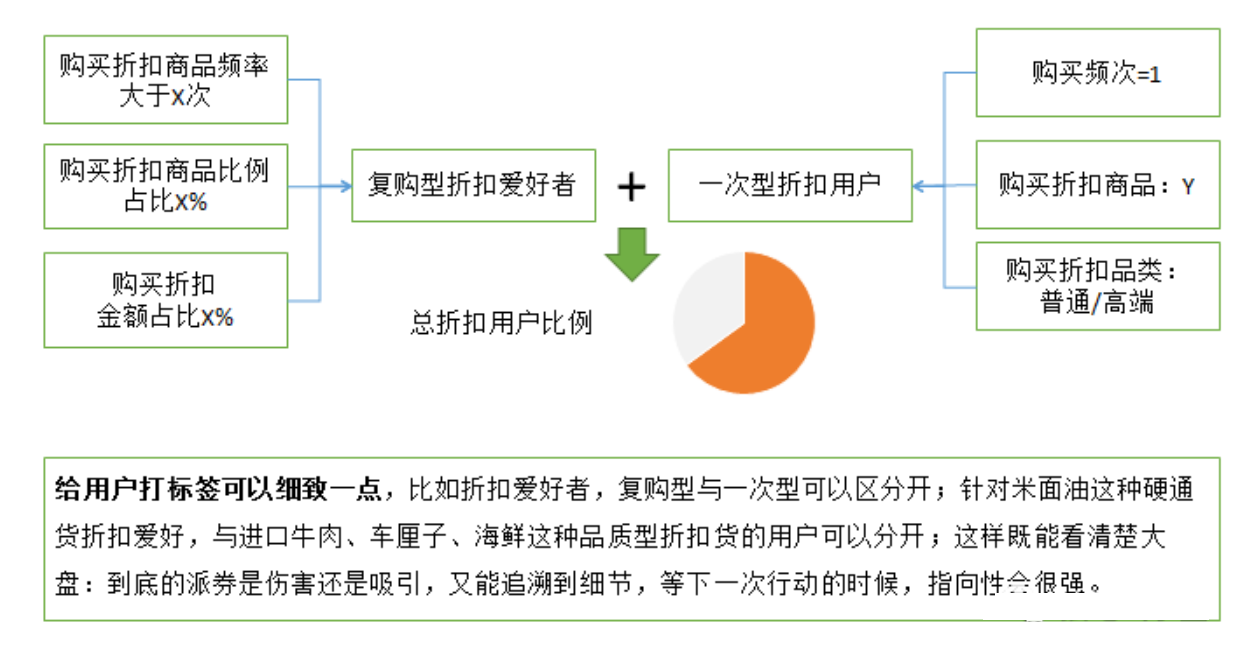

基于互动、消费行为标签会更好用,比如生鲜电商的领域,有多少客户是注册送20元米面油券,首单免配送费,进口车厘子25元4斤这种活动搞进来的。这叫促销敏感型用户。类似的,还可以打:刚性购买用户、异常天气购买用户、疫区用户等等标签,这些可能区分度更高

人货场模型搭建

有了三个维度的基础理解,就能用来综合解释问题。回到开头的“生鲜电商复购率低”的问题。可以先从人货场角度建立分析假设:

人角度:

地推质量太差,用户本身没有需求

用户有需求,但是薅羊毛型太多,刚需性少

刚需用户有一定量,但产品不符合用户需求

货角度:

商品本身品类太少

品类不少,但没有强势引流款

有引流款,但价格没优势

场角度:

用户习惯未建立,二次登陆都很少

二次登陆有,但没有进到购买页

进到购买页,但未下单

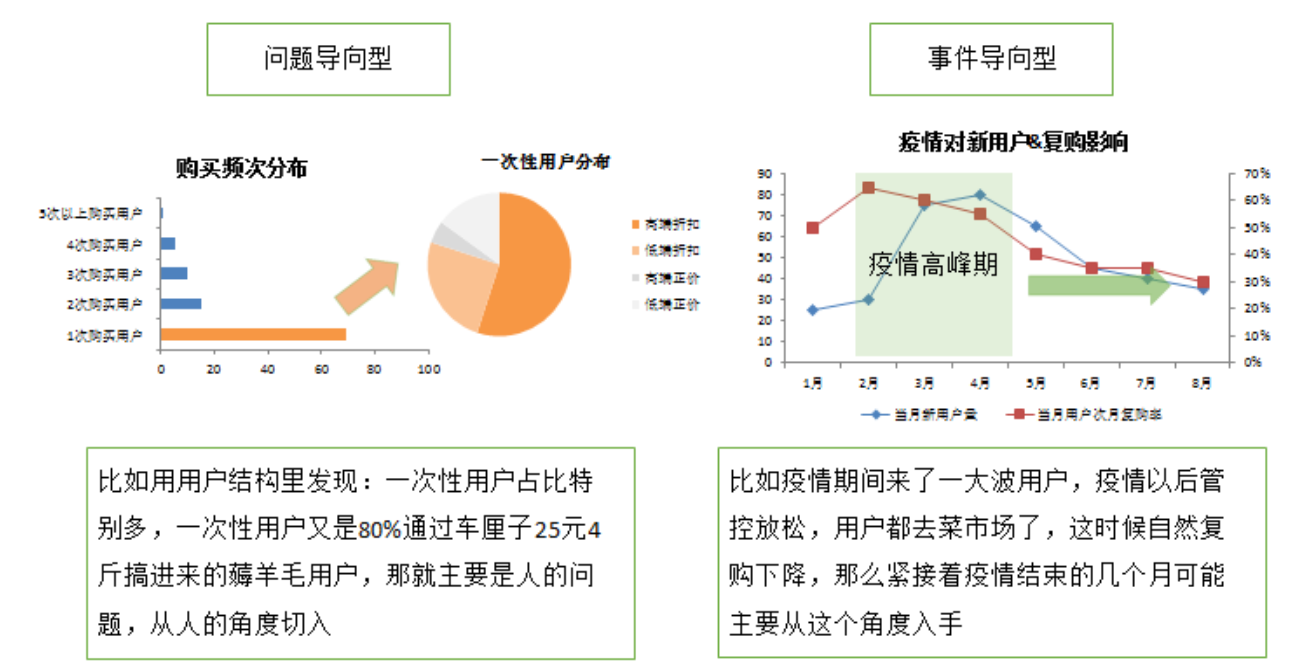

各自建立假设后,有两种方法建立整体思路:

第一, 从数据出发,哪个问题严重就从哪里下手

第二, 从业务出发,最近发生哪些大事,从哪里下手

零售

为什么要从零售讲起

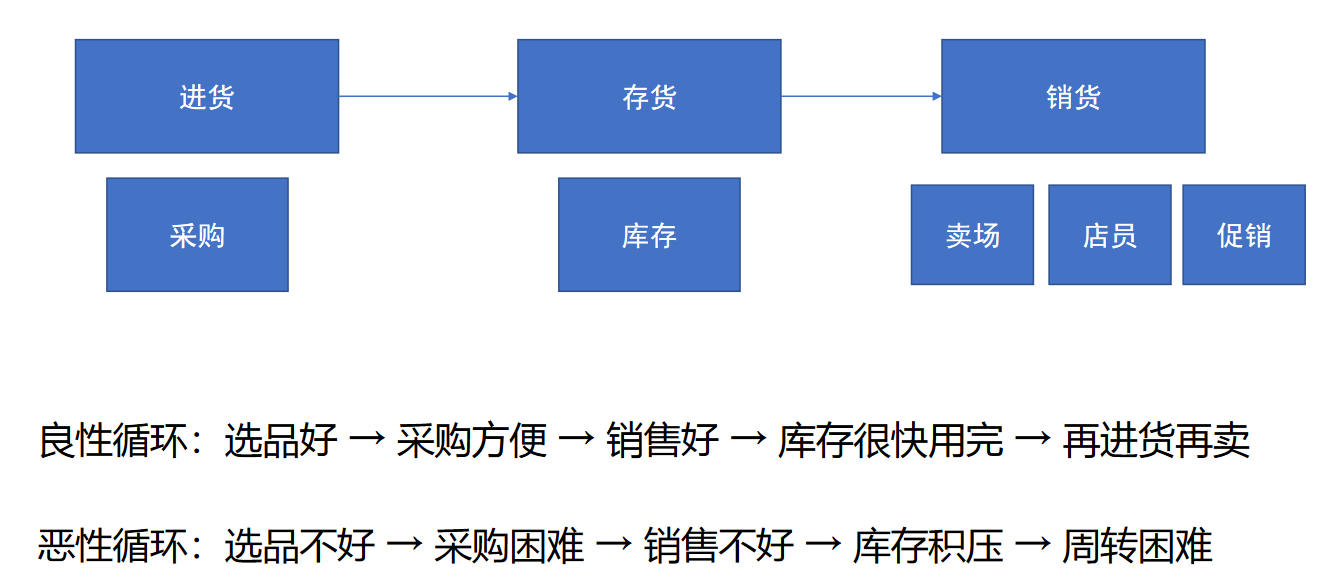

1.零售的模式最简单:进货→库存→销售,容易理解。

2.零售的数据最简单:商品编号,商品价格,进货时间,销售时间,销售金额(交易数据,又俗称POS数据,因为使用POS机记录的)

3.几乎所有更复杂的数据,都是以零售为原型,做扩展

零售三要素

人:店员(注意,早期零售是没有会员卡的,人指的是店员)

货:商品(品类、款色、价格、进货数量、库存数量、销售数量)

场:门店(门店等级、面积、装修、货架陈列)

这三个要素之间是并列关系(无法相互取代)所以要单独观察

零售三要素的关键

人、货、场中,货是关键。

因为早期零售店,没有CRM,无法记录到店员、消费者数据,也没法量化记录到卖场的人流、陈列等数据(靠督导巡店,做偶尔的抽查)

货才是核心,进货、入库有数据,出货、销售也有数据。

所以,总销售额 = 销售商品数量*销售商品价格

人效=总销售额/店员人数,坪效=总销售额/门店面积

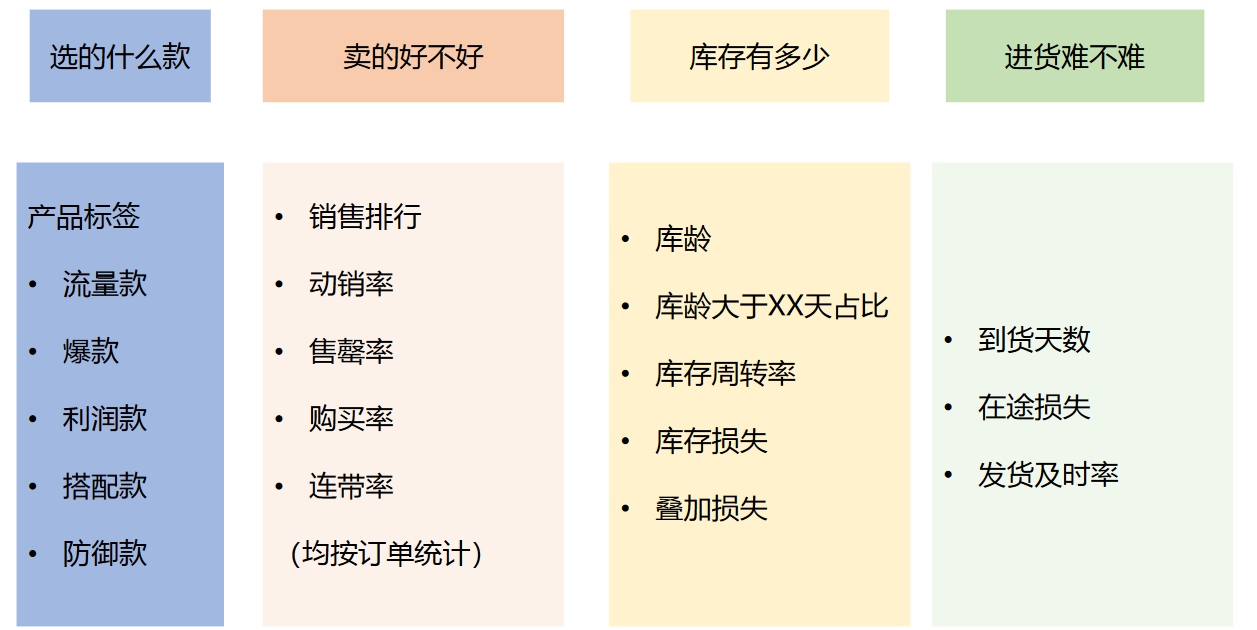

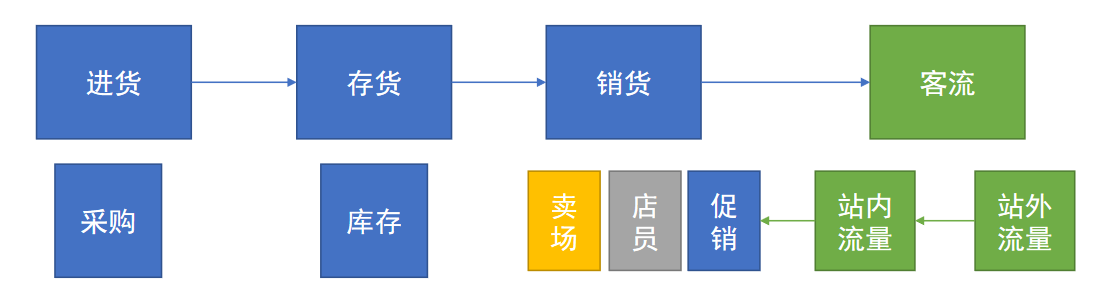

与货有关的业务流程

基础指标

扩展指标

电商

电商与零售的区别

1.电商能记录页面流量、用户ID(零售很难做到)

2.有了页面流量+用户ID,可以追踪到店铺是否有人,有多少人

3.我们熟知的:GMV=UV*转化率*客单价/销量=用户数*付费率*客单价,其实都是基于电商场景,真正零售店很难有这么全的ID数据

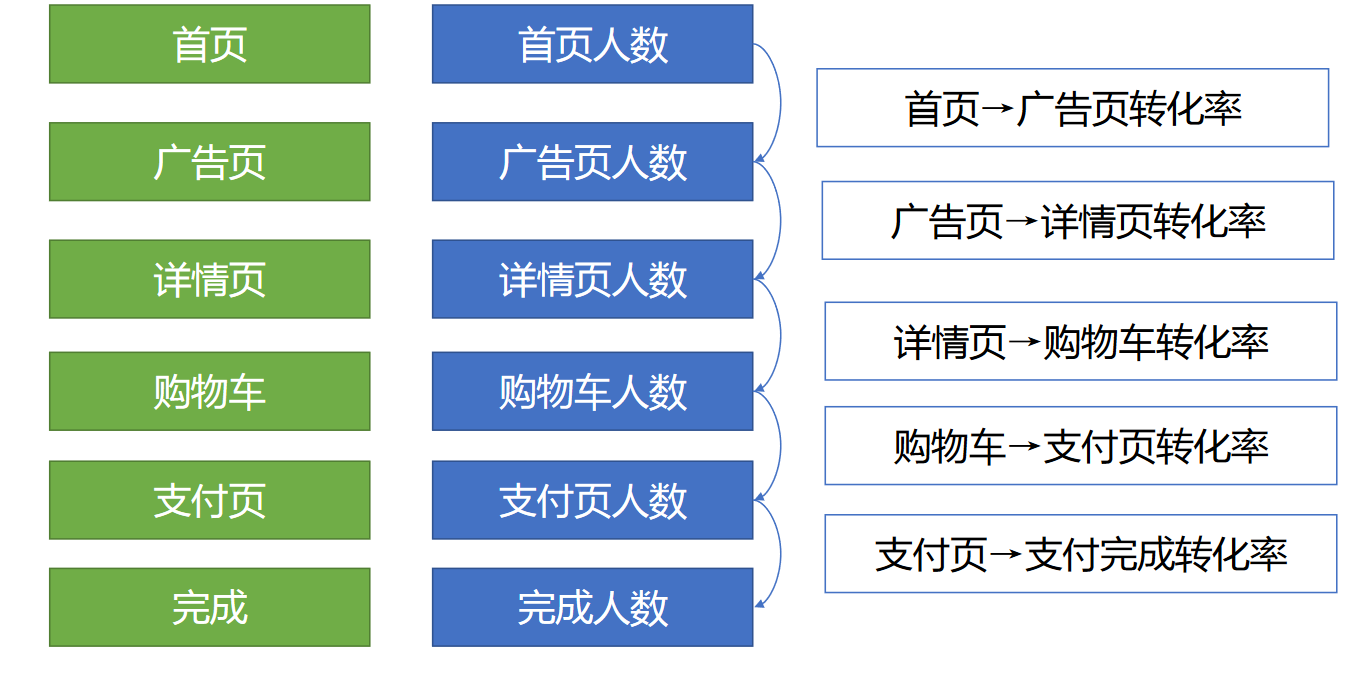

电商的业务流程

如果店铺流量不够,就加强推广,先把流量拉到店铺

如果已经沉淀了一些客人,就关注客人复购情况,拉新/复购一起做

入驻平台和独立站点,最大区别在于对客户掌控能力,尽量拉到私域才好掌控

与零售指标的异同

采购、库存、促销基本类似

卖场内容有差异,实体店讲门头、陈列、堆头,线上讲页面布局,推广渠道

新增的:流量指标、用户指标

新增:流量购买

类似线下的铺租,线上流量也有成本,也不便宜

cpm(cost per mile):每千次曝光收费(钻展)

cpc (cost per click) :每点击收费(直通车)

cpa (cost per action) :下载等行为收费

cps (cost per sale) :付费次数收费(淘宝客)

新增:成交漏斗

新增:客户RFM

RFM是以用户ID(非订单)为单位统计,因此只有电商/会员卡零售能做

R:用户最后一次消费距今时间

F:在一定时间内购买频次

M:在一定时间内累计购买量

只用用户ID+订单数据,就能做出来,所以很方面,而且很实用

用户非交易流程数据(页面访问,话题阅读等,后续再分享)

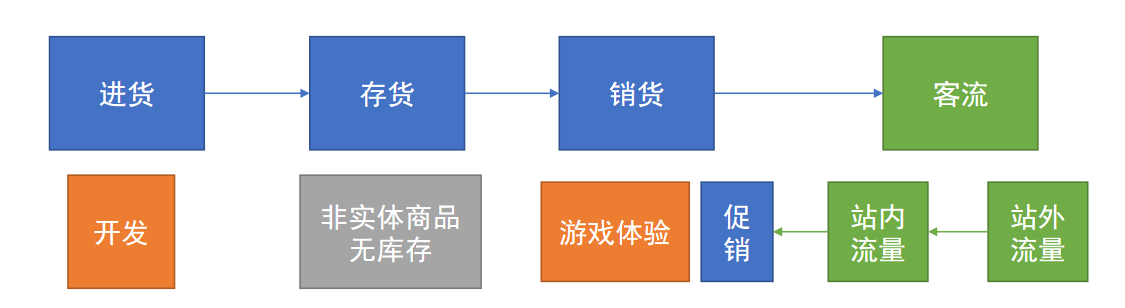

游戏

游戏与电商的区别

1.游戏看似五花八门,其实本质就是卖虚拟商品

2.不同的是,游戏允许玩家在无付费下体验服务,付费项目是额外增加形象/战斗力的。并且,不付费玩家也是付费玩家的体验之一

3.我们熟知的:AARRR其实更适合游戏场景,因为得有人气,付费玩家才玩的爽,所以用户活跃(A)、留存(R)变得很重要。

游戏的业务流程

由于没有实体商品,所以完全不需要库存,不需要采购,节省大量资金

国内游戏很多都是换皮作品,开发成本低,大量成本消耗在获客上

国内游戏品质差,导致流失严重,因此特别关注留存情况

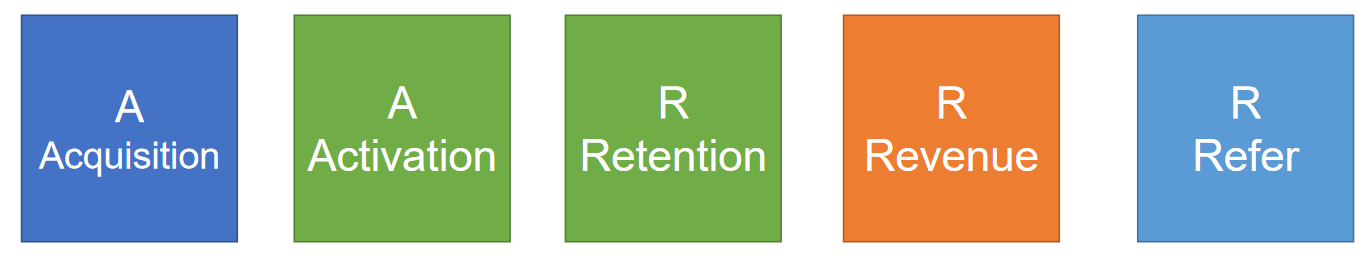

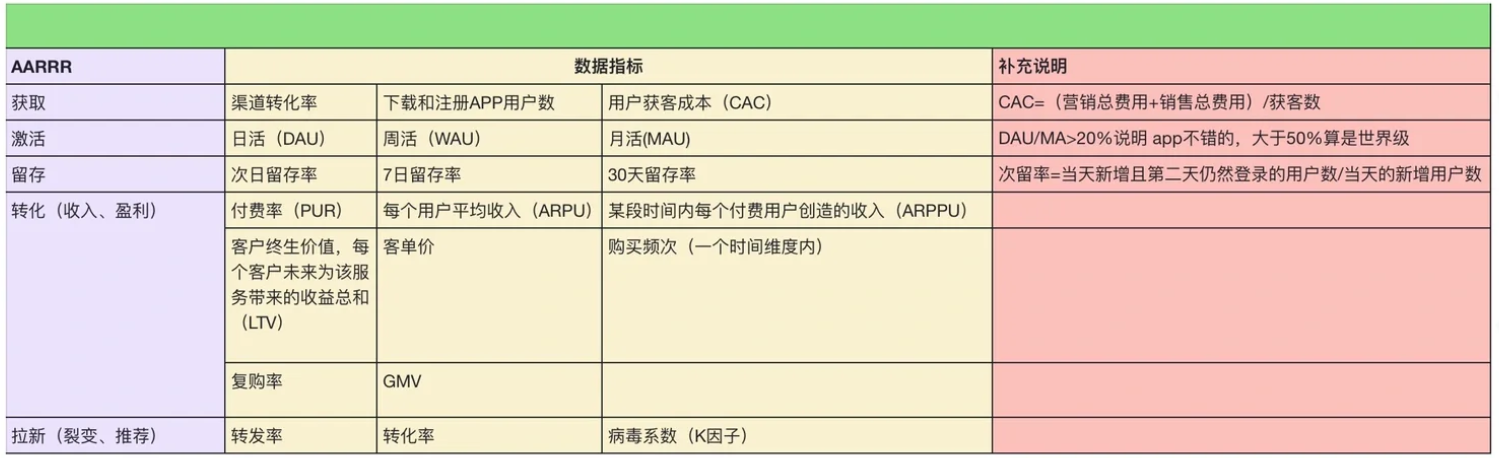

AARRR解读

注意,AARRR不是五个指标,是观察的五个方面(而且是并列关系,非漏斗关系)

AARRR适用于游戏这种,允许不付费用户活跃的情况(很多场景并不允许,认为不付费的活跃没有意义)用户获取(Acquisition)

用户激活(Activation)

用户留存(Retention)

获得收益(Revenue)

推荐传播(Referral)

AARRR细分指标

toB

toB与toC的区别

1.toB型业务,下游要么是大客户,要么是经销商,非个人用户

2.toB业务中,大客户很关键,要全力搞掂(不像toC,博概率)、

3.客户采购,是集体决策,考虑价格、性能、交付、资金结算众多因素(toC很简单,冲动型购买多)因此,想搞掂B端客户,需要全方位努力

4.toB业务数字化程度低,需要大量人工操作,因此数据采集少

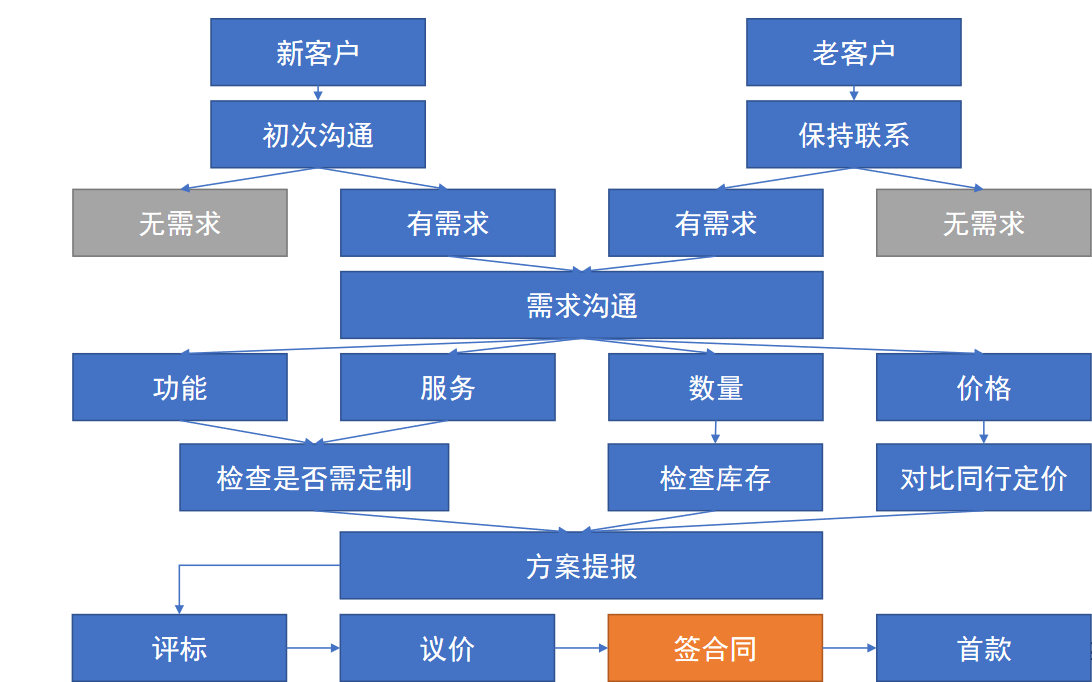

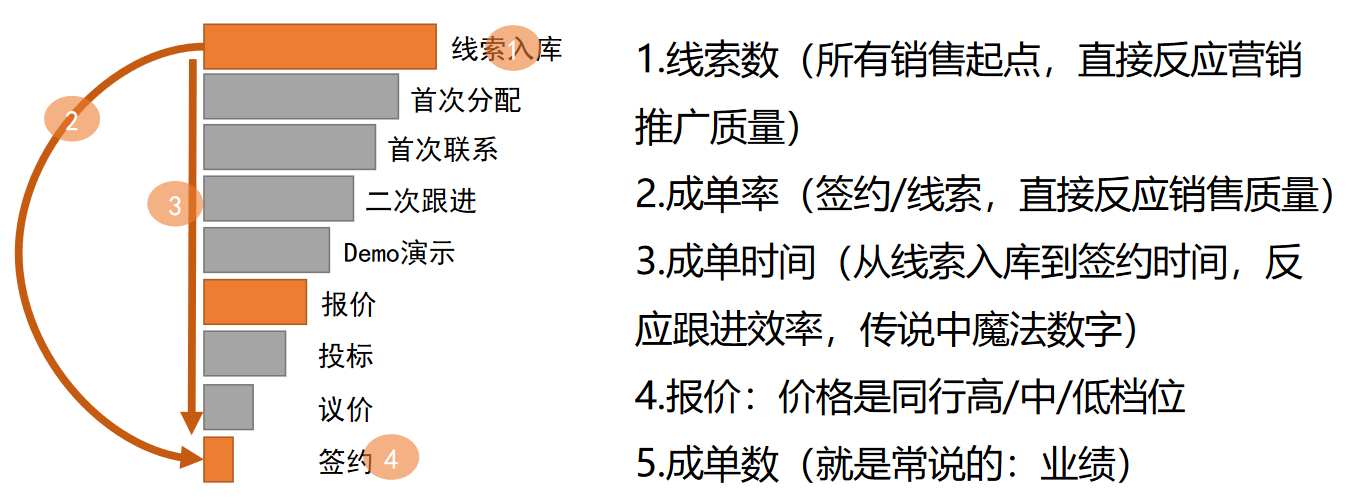

完整的toB业务流

注意!最差情况下,只有合同数据

toB的合同,和toC的消费订单看起来很像,似乎也可以做RFM之类的指标BUT,做归做,背后的逻辑完全不一样

toC的大部分消费,都是高频,低金额,客户买了还会再买toB的,客户采购逻辑很复杂(觉得我们便宜、好用、有关系、把我们当鲶鱼的……)

不了解客户逻辑,单纯计算的RFM指标就是废的

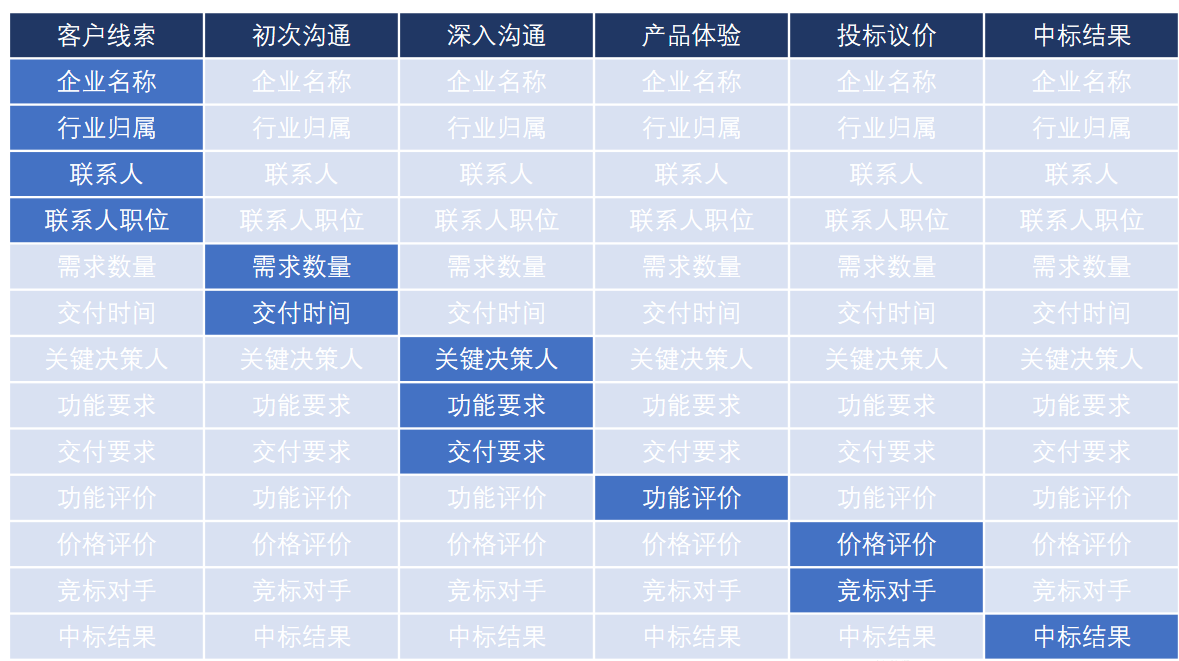

toB各阶段,要收集哪些信息(标签/指标)

toB还要额外收集哪些指标?

如果下游是大客户

? 客户的行业情况(是否行业不行了)

? 客户企业情况(行业可以,但这个客户自己不行了)

? 客户竞争对手(我不做这个客户生意,我还能做哪个)

如果下游是经销商

? 经销商实力(资金情况、门店范围)、信用(履约情况)、合作态度

? 经销商的订货(sell in)/出货(sell out)数据

toB分析,最少拿哪几个指标

toB分析,最少拿哪几个维度

① 客户行业:是否我司优势行业

② 客户地区:是否客户集中区域

③ 客户企业名:是否行业龙头

交易型一般梳理思路

交易型业务共同点

1.目标清晰:成交

2.流程清晰:进货-库存-销售

3.核心指标清晰:成交金额,成交订单数,商品销售数量

4.核心流程清晰:有过程数据就漏斗分析,没有过程就指标拆解

对比若干种交易型业务,可见4个关键(之一)

关键1:实体商品 & 虚拟商品

实体商品:需要物流、库存、采购,成本很重

进一步的:实体商品,是否耐保存,是否体积很大(生鲜),是否需要复杂的制造过程、售后保养(耐用、汽车)

虚拟商品:研发(互联网产品)、资金(消费金融)、广告(O2O、社交、短视频)

对比若干种交易型业务,可见4个关键(之二)

关键2:线下渠道 & 线上渠道

线下渠道:人、货、场,走起,卖场标签贴起来

线上渠道:漏斗模型走起,投放素材、投放渠道、落地页、转化页

对比若干种交易型业务,可见4个关键(之三)

关键2:toB & toC

toC:RFM、AARRR走起

toB:售前过程中,拿到客户信息、交易流程、客户评价很重要

对比若干种交易型业务,可见4个关键(之四)

关键2:高频 & 低频

高频:啤酒瓜子矿泉水……售后数据很重要,售前给个优惠券

低频:家电、装修、汽车、房子……售前数据很重要,把握用户需求和成交进度

当然,具体的流程可能特别复杂,要具体拆解

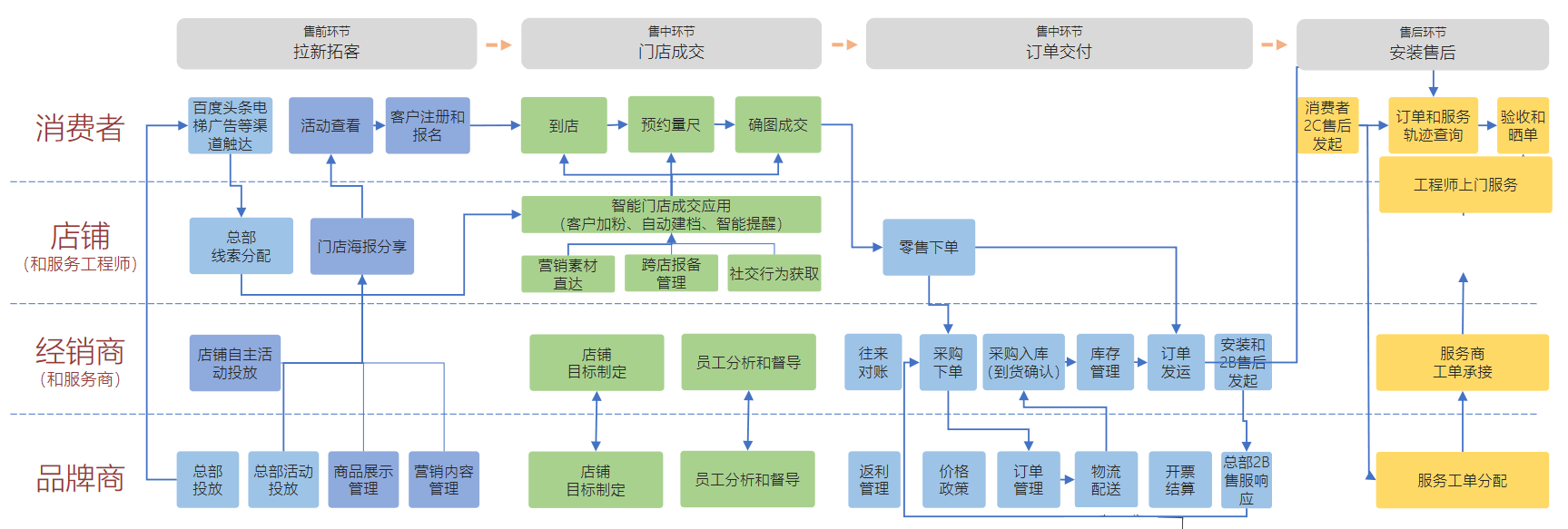

定制家具交付全流程,看着特别复杂,要拆开一步步看

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:chenni525@qq.com进行投诉反馈,一经查实,立即删除!